Warum Private Equity Investoren auch in Krisenzeiten diszipliniert bleiben sollten

Lange Jahre profitierten Private Equity Investoren von einem kontinuierlichen Anstieg der Unternehmensbewertungen – bis dieser im Jahr 2022 zum Stocken kam. Benedikt Pfeuffer und Kay Gallus erklären die Hintergründe des Anstiegs und der moderaten Korrektur – und sagen, was sie Investoren nun raten.

Private Equity hat sich in den vergangenen zwei Jahrzehnten zu einer zentralen Anlageklasse vieler institutioneller wie auch privater Investoren entwickelt. Dabei steht insbesondere die sogenannte Buyout-Strategie im Fokus vieler Investoren. Sie umfasst den Erwerb von Mehrheitsbeteiligungen an etablierten Unternehmen, die durch gezielte operative und strategische Maßnahmen weiterentwickelt werden sollen. Ziel ist es, den Wert der Unternehmen innerhalb weniger Jahre zu steigern und die Beteiligungen später mit Gewinn zu veräußern.

Der entscheidende Faktor für den Erfolg der Buyout-Strategie

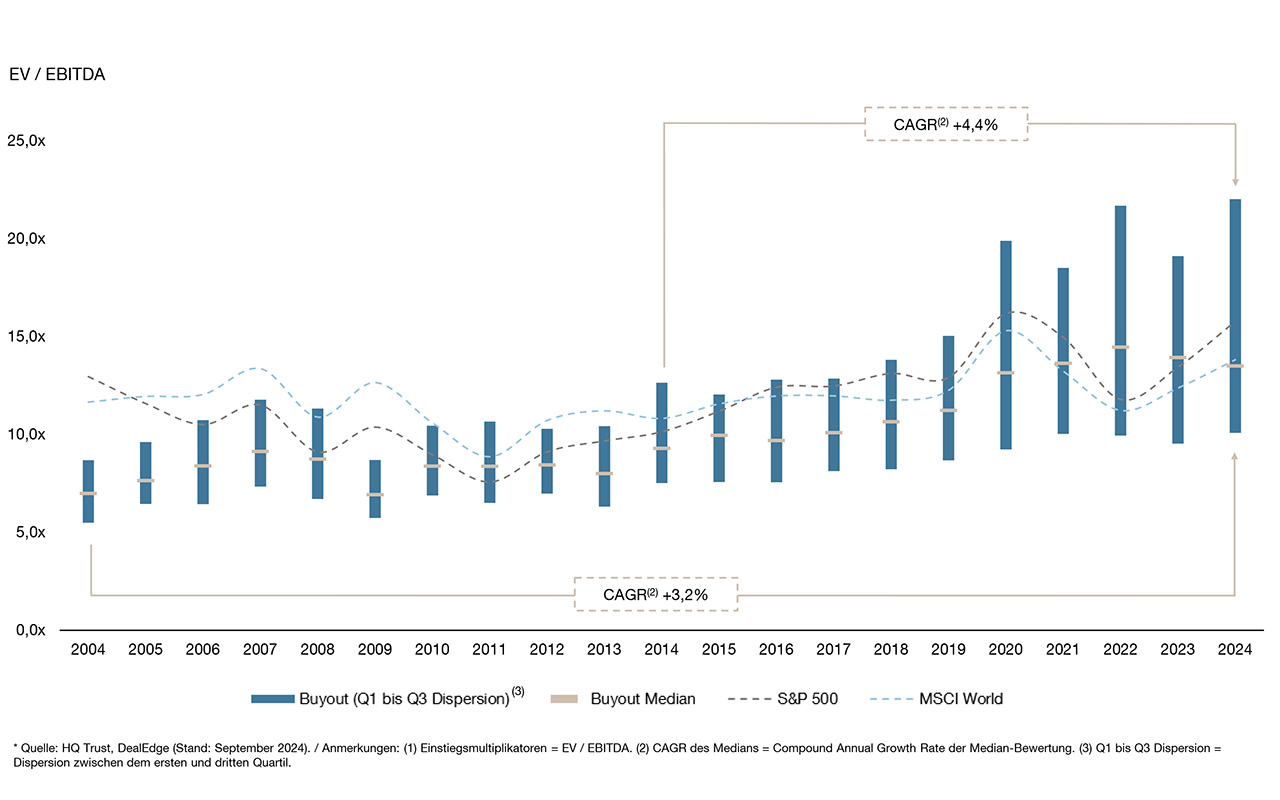

Ein entscheidender Faktor für den Erfolg der Buyout-Strategie ist die Unternehmensbewertung zum Zeitpunkt des Erwerbs. Die Einstiegsmultiplikatoren (EV/EBITDA-Multiplikator) – gemessen als Unternehmenswert (engl. Enterprise Value, kurz EV) im Verhältnis zum EBITDA (engl. Earnings Before Interest, Taxes, Depreciation, and Amortization) – sind ein zentraler Wert, um die Attraktivität von Investitionen zu bewerten. In den letzten 20 Jahren war ein langfristiger Anstieg dieser Multiplikatoren zu beobachten. Seit 2004 haben sich die Bewertungen in den privaten Märkten im Median um ~3,2% p.a. (jährliche Wachstumsrate) ausgeweitet, was eine konstante Verteuerung über den Gesamtmarkt hinweg bedeutet. In den vergangenen zehn Jahren (seit 2014) sind die Einstiegsmultiplikatoren sogar um ~4,4% p.a. im Median gestiegen.

Gleiches war – mit Ausnahme der Jahre während der Finanzkrise 2008/2009 – auch an den öffentlichen Märkten zu beobachten, wobei privat gehaltene Unternehmen in der Regel günstiger bewertet wurden. Diese Bewertungsdifferenz nahm in den vergangenen Jahren tendenziell ab. Die hohe Dispersion in den vergangenen fünf Jahren ist im Wesentlichen auf zwei Faktoren zurückzuführen: Signifikante Kapitalzuflüsse in den Private Equity Markt, im Speziellen in die Bereiche Technologie und Gesundheitswesen, während andere Bereiche gemieden wurden, sowie der sogenannte „flight to quality“, bei dem qualitativ hochwertige und krisenresistente Unternehmen ein hohes Investoreninteresse verzeichneten und entsprechend höhere Bewertungen aufweisen.

Globale Buyout-Einstiegsmultiplikatoren nach Transaktionsjahr [2004-2024]

Welche Sektoren und Regionen besonders gefragt waren

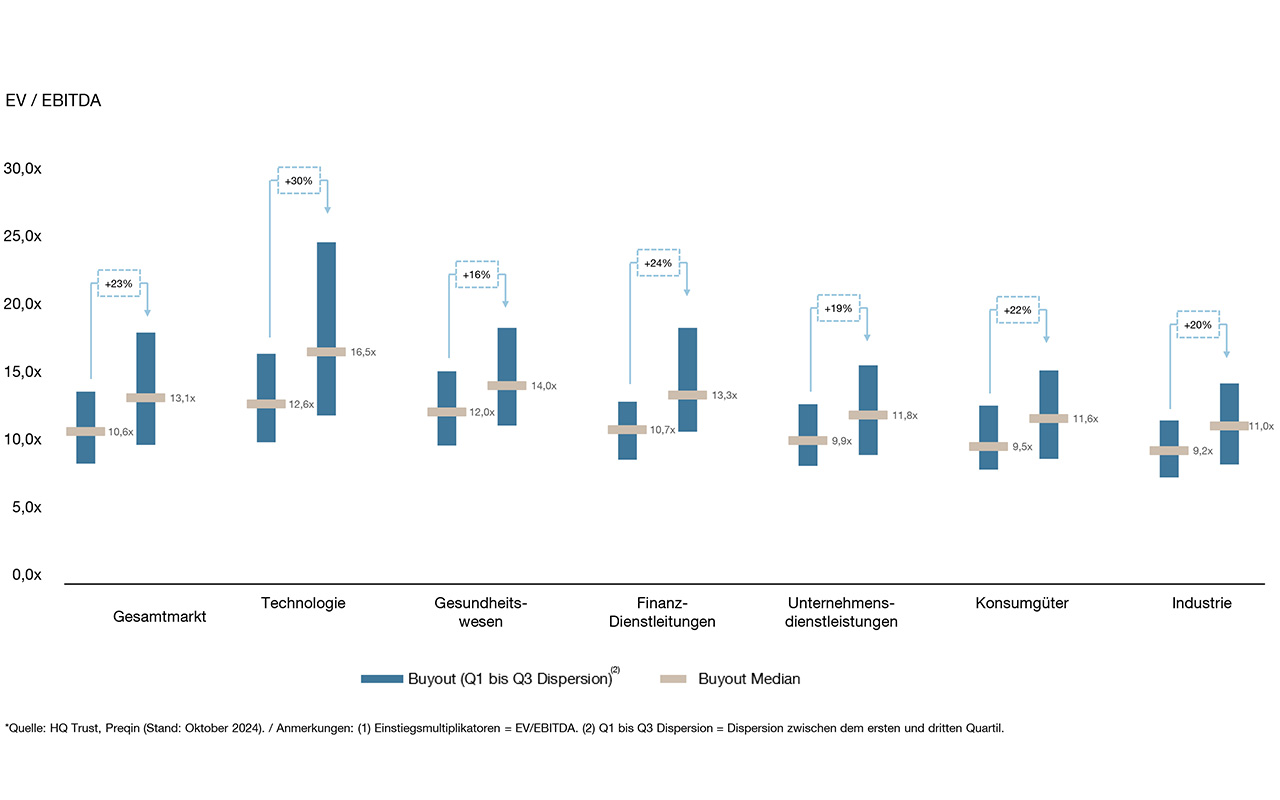

Insbesondere die Sektoren Technologie und Finanzdienstleistungen erlebten in den Jahren nach der Corona-Pandemie eine überdurchschnittliches Bewertungsausweitung. Beide Sektoren waren bereits vor der Krise deutlich über dem Gesamtmarkt bewertet, was auf ihre Innovationskraft, das Interesse von Investoren und infolgedessen starke Kapitalzuflüsse zurückzuführen ist. Die Gesundheitsbranche profitierte von demografischen und säkularen Trends wie der alternden Bevölkerung und seinem defensiven Charakter, wodurch er langfristig hoch bewertet blieb.

Die Technologiebranche weist zudem strukturelle Vorteile auf, die ihre hohe Bewertung teilweise erklären. Insbesondere SaaS-Modelle (Software as a Service) prägen aktuell den Technologiesektor im Private Equity Markt. Diese Geschäftsmodelle zeichnen sich durch einen hohen Anteil an wiederkehrenden Umsätzen, attraktive Margen und ein beträchtliches Cross-Selling-Potenzial aus, was sie für Investoren besonders attraktiv macht.

Globale Buyout-Einstiegsmultiplikatoren nach Sektoren [2014-2019 vs. 2019-2024]

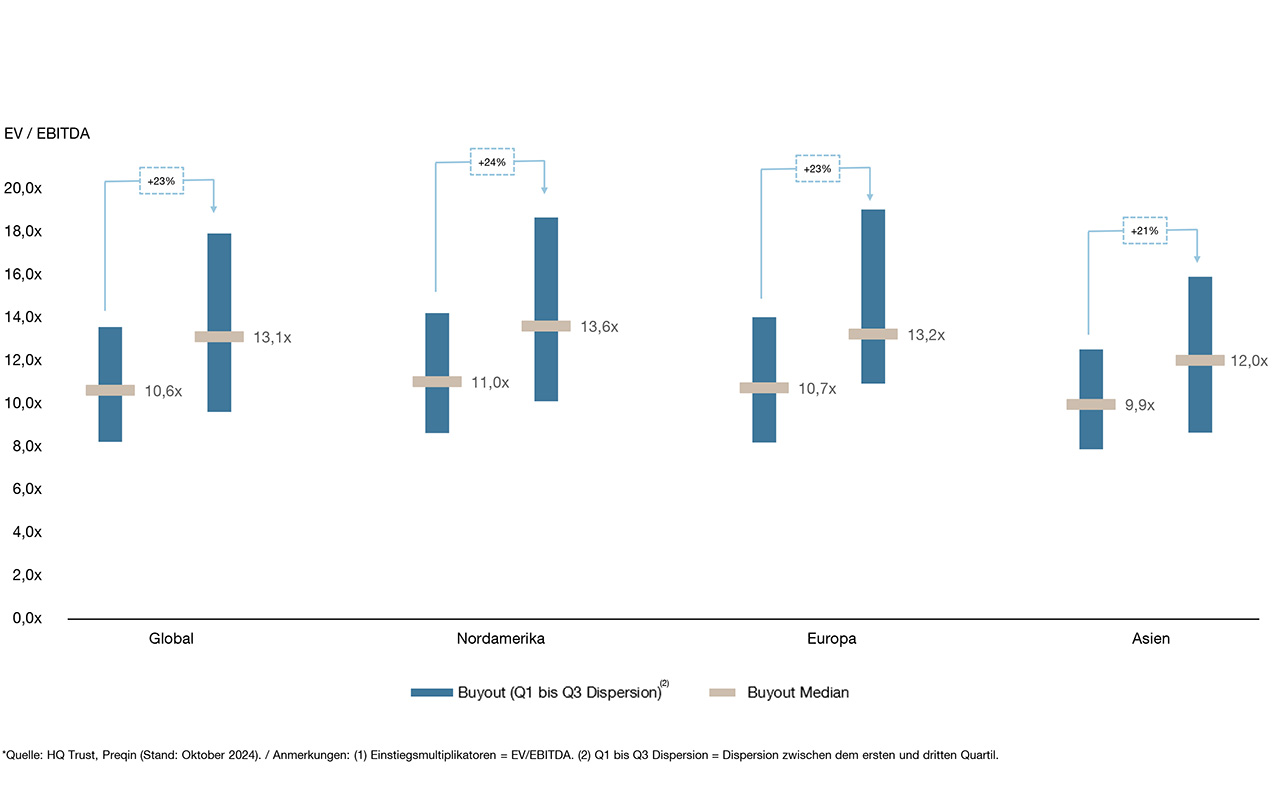

Regional gibt es ebenfalls Unterschiede: Vor allem die etablierten Private Equity Märkte in Nordamerika und Europa haben im Betrachtungszeitraum überdurchschnittliche Preissteigerungen erfahren. Dies liegt unter anderem an den dort vorherrschenden attraktiven Rahmenbedingungen wie einem stabilen Marktumfeld, tiefen Kapitalmärkten und einer „Infrastruktur“ – etwa M&A-Berater oder Steuer- und Rechtexperten – für Unternehmensinvestitionen.

Der asiatische Markt bleibt hingegen vergleichsweise günstig, was vor allem auf strukturelle Herausforderungen wie schlechtere Governance, politische Risiken und Wechselkursunsicherheiten zurückzuführen ist. Dennoch zeigt auch Asien eine zunehmende Verteuerung, was das steigende Interesse von Investoren in dieser Region widerspiegelt.

Globale Buyout-Einstiegsmultiplikatoren nach Regionen [2014-2019 vs. 2019-2024]

Korrekturphasen bieten historisch attraktive Investitionschancen

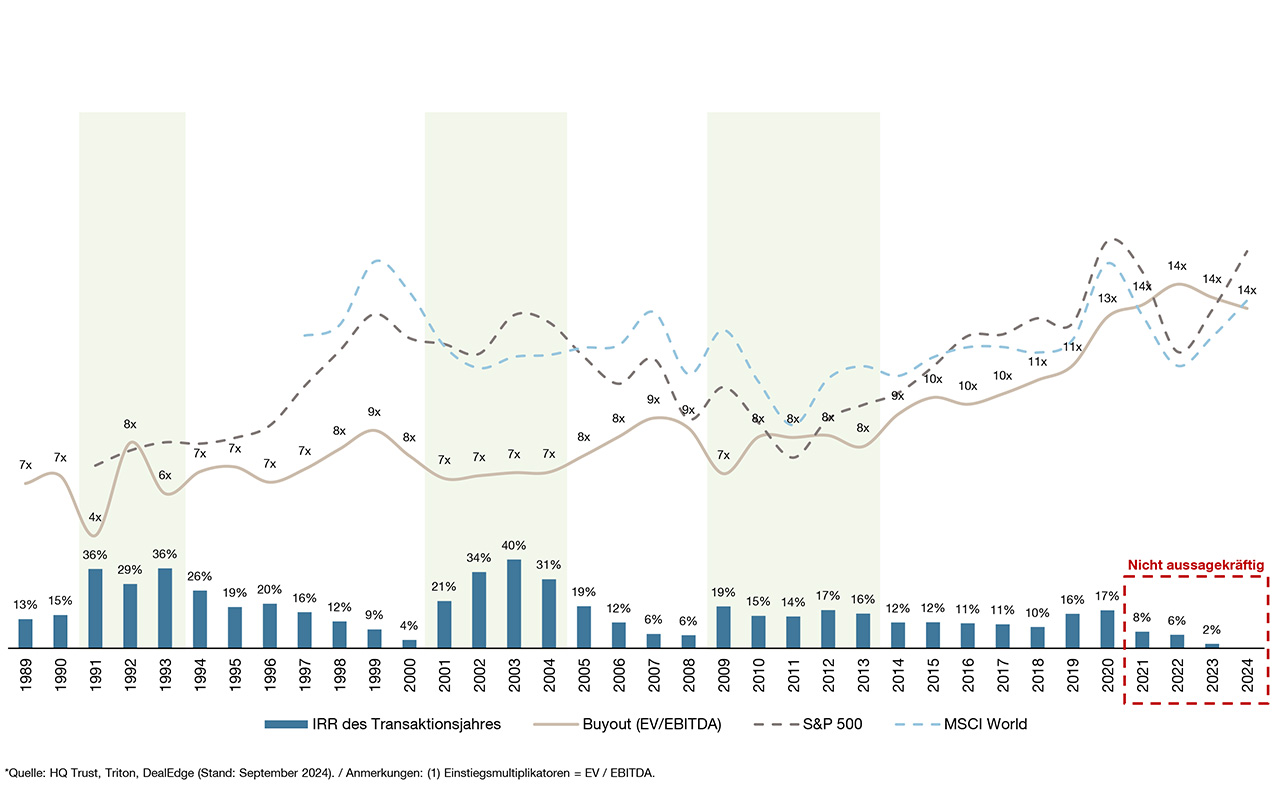

Grundsätzlich ist seit dem Jahr 2013 im Buyout-Markt ein stetiger Anstieg der Bewertungsmultiplikatoren zu beobachten, der 2022 mit einem Allzeithoch seinen bisherigen Höhepunkt erreichte. Dieser Trend wurde durch hohe Kapitalzuflüsse, ein günstiges Finanzierungsumfeld und die starke Nachfrage nach Qualitätsunternehmen getragen. Seit Anfang 2023 hat der Markt bedingt durch steigende Zinsen eine moderate Bewertungskorrektur erlebt. Dies war auf eine restriktivere Kreditvergabe und erhöhte makroökonomische Unsicherheiten zurückzuführen.

Phasen vergleichbarer Marktkorrekturen konnten Private Equity Manager historisch nutzen, um Unternehmen zu günstigeren Preisen zu erwerben und dann nach einer Haltedauer von drei bis fünf Jahren, in Phasen von höheren Bewertungsniveaus wieder zu veräußern. Dieser Effekt, der als „Multiple Expansion“ bekannt ist, ist in Kombination mit operativen Verbesserungen wie etwa Umsatzsteigerung, Margenausweitung oder Kostenreduktion einer der wichtigsten Renditetreiber für Buyout-Investitionen. Bei einer Ex-post-Betrachtung ist zu erkennen, dass insbesondere Transaktionen aus jenen Anlagejahren (Vintages) eine besonders gute Rendite (Brutto-IRR) erzielen konnten, welche in Jahren einer Bewertungskorrektur akquiriert wurden.

Fazit

Historisch haben Private Equity Renditen von steigenden Unternehmensbewertungen profitiert. Bedingt durch höhere Zinsen, eine restriktivere Kreditvergabe und erhöhte makroökonomische Unsicherheit erlebt der Markt aktuell eine bis dato noch moderate Bewertungskorrektur bei gleichzeitig stark rückläufigen Transaktionsvolumina.

In einer Ex-post-Betrachtung haben Unternehmen, die von Private Equity Managern während schwierigen Marktphasen erworben wurden, überdurchschnittliche Renditen erzielt. Trotzdem haben Private Equity Fondsinvestoren, teils gezwungenermaßen, auf Marktkorrekturen zyklisch mit niedrigeren Investitionsvolumen reagieret.

Wir empfehlen unseren Kunden insbesondere in Zeiten von schwierigen Marktphasen ein diszipliniertes Investitionsverhalten beizubehalten, da das Markt-Timing für Investoren durch Fondsinvestitionen nicht möglich ist. Die sich daraus ergebene Vintage-Diversifikation ist für uns, neben Aspekten wie Region, Sektor oder Strategieansatz ein wichtiges Kriterium der Portfoliokonstruktion. Insgesamt gilt es bei dem Managen eines Private Equity Portfolios zusätzlich zur Gesamtportfoliosteuerung inklusive der Vintage-Diversifikation, die Managerselektion und die individuellen Kundenbedürfnisse zu berücksichtigen, um ein krisenresistentes Portfolio aufzubauen.