HQ Trust Research | Acht Fragen zu Private Debt (PDF)

Die Anlageklasse Private Debt ist auch in Europa auf dem Vormarsch und in immer mehr Portfolios vertreten. Doch was ist Private Debt eigentlich genau? Welche Risiken gibt es? Nedelina Lazarova über Wachstumsraten, die aktuelle Situation am Markt – und worauf Profis bei Investments achten.

Frage 1: Was ist Private Debt?

Bei Private Debt handelt es sich um individuell strukturierte Kredite an kleine und mittelständische Unternehmen. Das Besondere: Die Darlehen werden nicht von Banken, sondern von Private Debt-Fonds vergeben. Die Anbieter sammeln in diesen Fonds dazu Kapital von institutionellen Investoren sowie vermögenden Privatkunden ein.

Die Fonds funktionieren ähnlich wie die etwas bekannteren Private Equity-Fonds: Das Kapital wird investiert, und die Investoren bekommen aufgrund der Illiquiditätsprämie – die Kredite können schließlich nicht wie eine Anleihe jederzeit am Kapitalmarkt gehandelt werden – in aller Regel höhere Renditen als sie am Bondmarkt erzielen könnten. Dabei gibt es, je nach Finanzierungsstufe der Portfoliounternehmen, unterschiedliche Tranchen, die deren Chance- und Risikoverhältnisse widerspiegeln.

Das niedrigste Risiko existiert im Bereich Senior Debt, wo Kredite an gesunde, etablierte Unternehmen ohne Liquiditätsprobleme vergeben werden. Am höchsten ist das Risiko bei den sogenannten Stressed und Distressed Investments, bei denen Manager in notleidende Kredite oder Unternehmen mit niedriger Bonität und/oder Liquiditätsproblemen investieren. Oft handelt es sich dabei um erstrangig besicherte Darlehen, bei denen die Ausfallraten auch in Krisenzeiten sehr niedrig sind – und auch deutlich niedriger als bei Anleihen.

Frage 2: Woran liegt es, dass die Anlageklasse bei vielen Investoren noch nicht so bekannt ist?

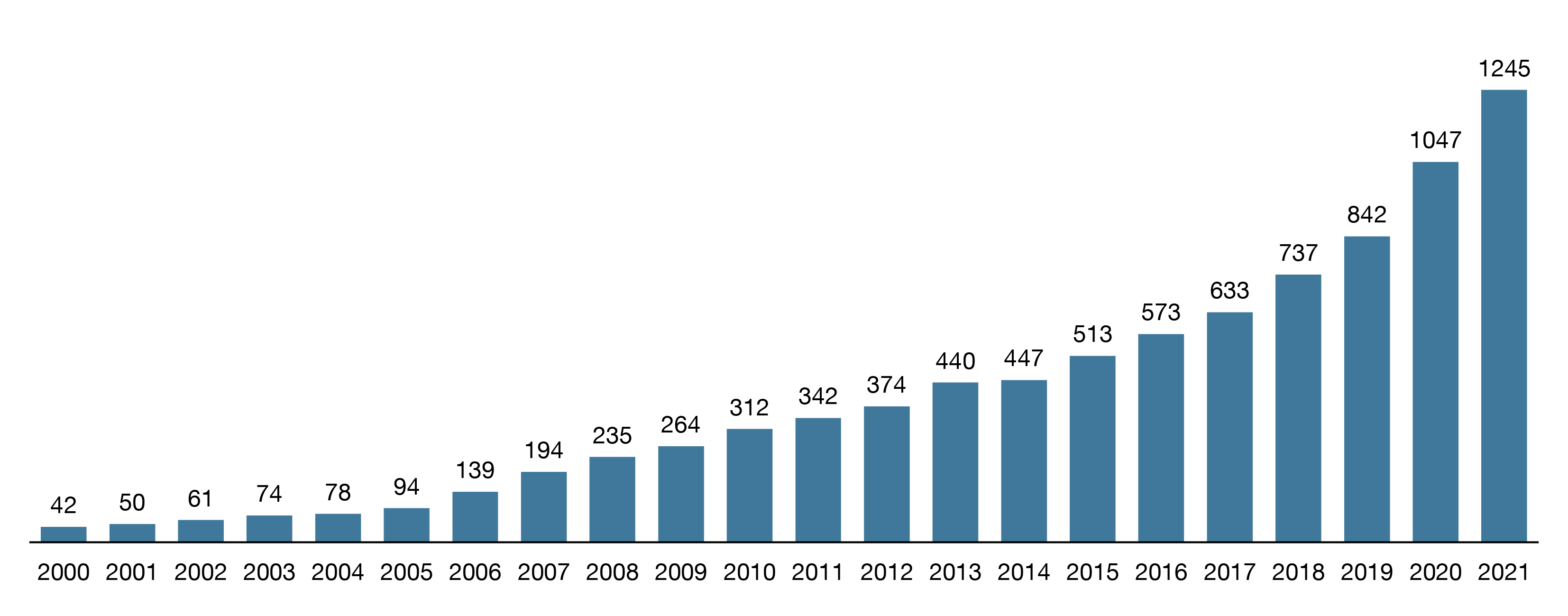

Andere Anlageklassen aus dem Bereich Alternative Investments sind sicherlich bekannter, Immobilien etwa oder Private Equity. Aber Private Debt ist längst ein fester Bestandteil insbesondere von institutionellen Portfolios: Seit dem Jahr 2000 haben sich die globalen Assets under Management in diesem Bereich mehr als verzwanzigfacht. Ende 2021 lagen sie bei rund 1250 Milliarden US-Dollar. Nordamerika ist dabei mit Abstand der größte und am weitesten entwickelte Markt für Private Debt: In den USA genießt die Anlageklasse unter Kreditnehmern und Investoren eine sehr breite Akzeptanz.

Der Europäische Markt ist deutlich jünger – die meisten größeren Player sind hier erst seit dem Jahr 2014 aktiv, davor gab es sehr wenig Angebot an Nicht-Bankenkapital. Allerdings sind die Banken in Europa bei der Kreditvergabe immer noch recht dominant. Aufgrund der strikten regulatorischen Vorgaben dürften sich diese aber nach und nach weiter zurückziehen, ein Trend, den es bereits seit der Finanzkrise gibt. Der Markt für Private Debt dürfte in den kommenden Jahren daher weiterwachsen.

Im Bereich Private Debt sind in Europa zurzeit rund 70 Manager aktiv. Einige konzentrieren sich auf ihre lokalen Märkte beziehungsweise Regionen, andere verfolgen paneuropäische Strategien. Erfolgreiche Manager unterhalten oft mehrere Büros in Europa, um einen guten Zugang zu den lokalen Opportunitäten zu bekommen. Allerdings ist das Angebot etwas begrenzter als in den USA, wo es mehr als 200 Private Debt-Manager gibt.

Die Entwicklung des Private Debt-Markts (AuM in USD Mrd.)

Quelle: Preqin 2022.

Frage 3: Warum sind Investments in Private Debt zunehmend gefragt?

Neben der Illiquiditätsprämie ist einer der Hauptgründe eine möglichst breite Diversifikation eines Portfolios: Kredite aus dem Bereich Private Debt zeichnen sich durch eine niedrige Korrelation zu anderen Anlageklassen aus. Investoren schätzen zudem laufende Erträge und regelmäßige Ausschüttungen.

Im Vergleich zu hochverzinslichen Anleihen haben diese „direktvergebenen Unternehmensfinanzierungen“, die meist variabel verzinst sind, zudem ein relativ geringes Zinsänderungsrisiko. Aktuell profitieren Investoren also von dem Zinsanstieg. Zudem hat sich der breite Private Debt-Markt während der COVID-Krise als relativ stabil erwiesen.

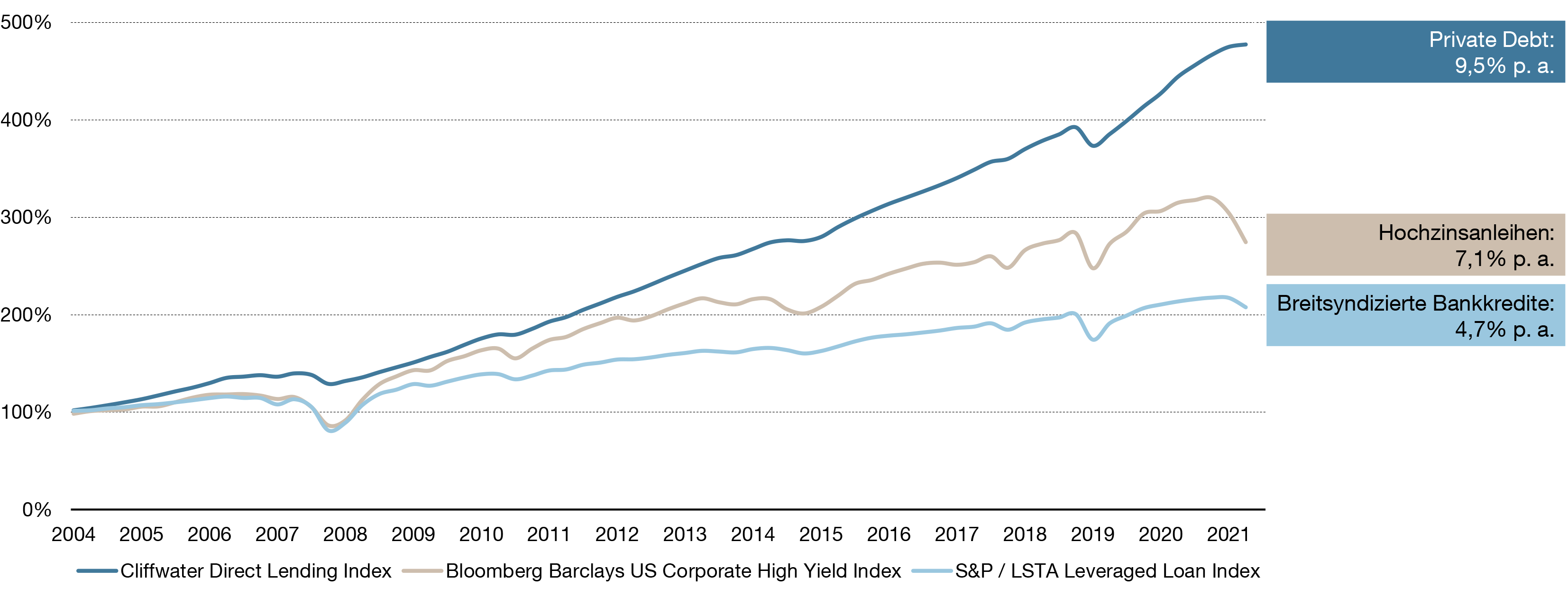

Historische Wertentwicklung & laufende Erträge im Bereich Private Debt

Quelle: HQ Trust, Cliffwater, Bloomberg, Indexzeitreihe: September 2004 - Juni 2022.

Frage 4: Welche Risiken haben Investments im Bereich Private Debt?

Da es bei Private Debt um die Vergabe von Krediten geht, kann es dazu kommen, dass ein Unternehmen diesen nicht zurückzahlen kann. In den meisten Fällen sind die Kredite aber cashflow-besichert: Im Falle einer Insolvenz dient der Unternehmenswert als Sicherheit, und der Kreditgeber übernimmt die Kontrolle über das Unternehmen. Es ist aber auch möglich, dass Sachwerte als Sicherheit hinterlegt werden.

Grundsätzlich handelt es sich bei Private Debt um eine illiquide Anlageklasse. Das bedeutet: Im Gegensatz zu öffentlich platzierten Unternehmensanleihen sind die Darlehen in der Regel nicht jederzeit handelbar. Zudem gibt es noch keinen effizienten Sekundärmarkt für Private Debt-Fondsanteile, die vor Ende der Laufzeit verkauft werden sollen.

Frage 5: Worauf achten Profis bei ihren Investitionen?

Grundsätzlich ist bei der Fondsselektion die Analyse der Historie (Track Record) enorm wichtig. Viele Manager konnten in den vergangenen Jahren einen solchen Track Record aufbauen, also zeigen, wie gut sie arbeiten. Während der COVID-Krise fiel bereits auf, dass manche Fonds besser aufgestellt sind als andere. Einige Manager waren stark mit ihren Bestandsportfolios beschäftigt und konnten die sich kurzfristig ergebenen Opportunitäten am Markt nicht nutzen. Ihre Portfolios hatten einen zu hohen Anteil an zyklischen Investments oder unterdurchschnittlicher Kreditqualität.

Zudem ist es wichtig, dass der Manager strikte Kreditvergabestandards hat. Die Analyse der historischen Ausfälle und Verluste hat im Kreditbereich einen besonders hohen Stellenwert. Solche Fälle muss ein Profi genau verstehen und analysieren: Hat der Manager bei seiner Prüfung etwas Wichtiges nicht berücksichtigt? War seine Investmentthese falsch? Hat sich das Umfeld geändert – oder war es einfach nur Pech? Und da früher oder später jeder Manager mit einer schwierigen Situation umgehen muss, ist es wichtig, dass Restrukturierungsexpertise vorhanden ist.

Ziel ist es demnach, „Best in Class“-Manager auszuwählen, die einen langjährigen und erfolgreichen Track Record in der Assetklasse vorweisen können. Neben gut positionierten Managern werden auch gerne Manager ausgewählt, die Nischenstrategien verfolgen und damit höhere Renditen erzielen können. Des Weiteren gilt es zu beachten, in welchem Marktsegment die Manager aktiv sind und welche spezielle Strategie sie verfolgen, um ein möglichst diversifiziertes Portfolio aufzubauen.

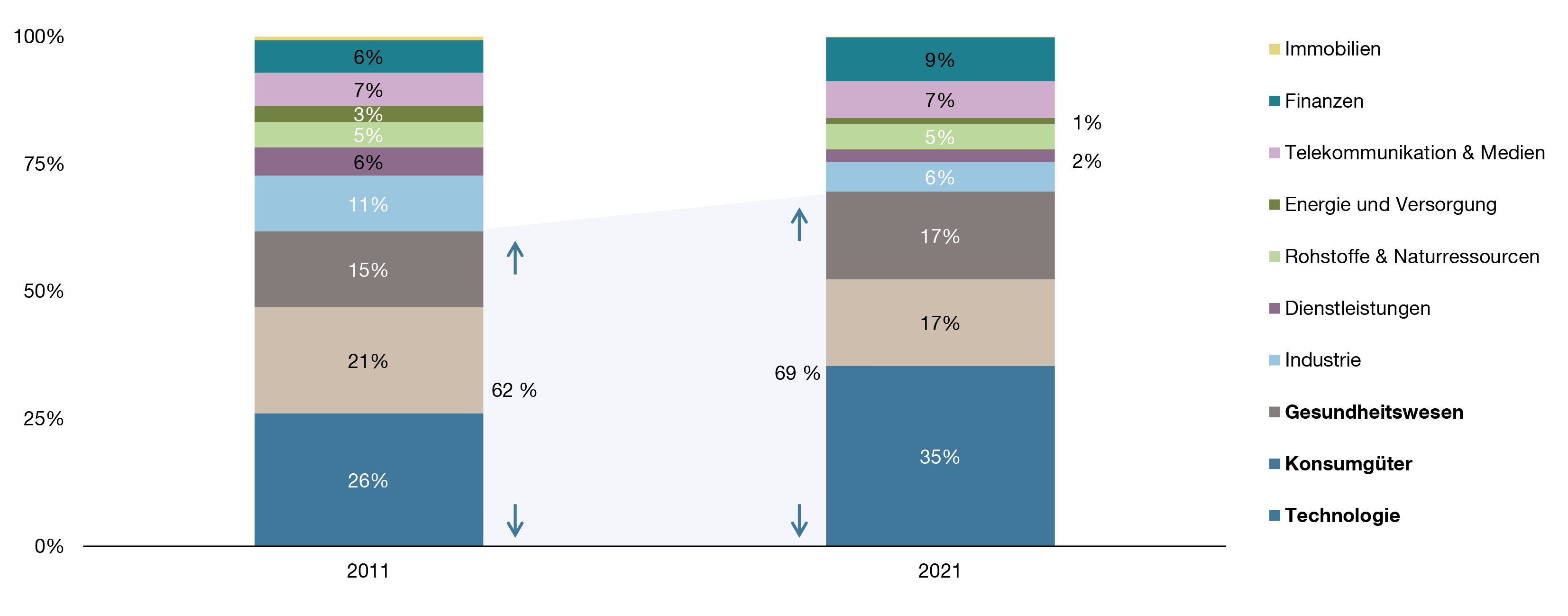

Private Debt-Markt nach Sektoren

Quelle: HQ Trust, Preqin.

Frage 6: Hat sich das Verhalten der Manager in den vergangenen Monaten verändert?

Die Manager beobachten die aktuellen Entwicklungen sehr genau und treffen ihre Entscheidungen anders als noch vor einigen Jahren. Die Kreditschutzklauseln sind strikter geworden und die Manager verlangen eine bessere Besicherung der Kredite.

Konservative Manager vergeben keine Kredite an Unternehmen mit negativem Cashflow oder EBITDA. Sie investieren häufig in sogenannte Capex-light-Unternehmen mit geringen Investitionskosten sowie in welche mit hoher Gewinnmarge, die einen Puffer gegen steigende Energie- und Rohstoffpreise darstellt. Gut positionierte Unternehmen sind sogar in der Lage, diese Preiserhöhungen an Ihre Kunden weiterzugeben. Kennzahlen wie Zinsdeckungsgrad (Interest Coverage) und fester Deckungsgrad (Fixed Charge Coverage) sind bei der Analyse der potenziellen Transaktionen ebenfalls wichtig. Zudem werden mehr nicht-zyklische Unternehmen finanziert.

Frage 7: Bieten Private Debt-Investments einen Inflationsschutz?

Wichtig ist, dass „variabel verzinslich“ nicht mit „inflationsindexiert“ gleichzusetzen ist. Allerdings bieten Private Debt-Investments dennoch einen gewissen Inflationsschutz. Grundsätzlich besteht die Rendite jedes Kredits aus mehreren Komponenten: dem Basiszins, dem Spread (Marge) sowie den Arrangierungsgebühren. Hinzu kommen dann noch die realisierten, aber auch unrealisierten Gewinne und Verluste. Die Marge und die Arrangierungsgebühren werden beim Transaktionsabschluss festgelegt. Der aktuelle Wert des Basiszinses, der beispielsweise den Interbankenzinssatz EONIA (Euro Overnight Index Average) widerspiegelt, wird bei Fälligkeit der Zinszahlungen geprüft und fließt bei der Berechnung der jeweiligen Zinszahlung mit ein.

Dies bedeutet, dass das Zinsänderungsrisiko bei variabel verzinsten Investitionen, anders als bei festverzinslichen Wertpapieren, überschaubar ist. Die Referenzzinssätze reflektieren bestimmte Risiken. Aufgrund der hohen Inflation haben sich die Zentralbanken für einen Zinsanstieg entschieden und dieser Anstieg wirkt sich auf die Private Debt-Renditen positiv aus. Höhere Zinsen sollen für fallende Inflation sorgen. Da die aktuellen Zinsniveaus noch deutlich unter der Inflationsrate liegen, kann man allerdings nicht behaupten, dass Private Debt-Investments komplett inflationsgesichert sind.

Frage 8: Sind Private Debt-Investments auch im aktuellen Marktumfeld sinnvoll?

Auch wenn im Moment große Unsicherheit an den Kapitalmärkten herrscht, bietet das aktuelle Umfeld doch interessante Anlageopportunitäten. Private Debt ist schließlich eine sehr facettenreiche Anlageklasse. Senior Debt sollte grundsätzlich ein fester Bestandteil eines breitdiversifizierten Portfolios sein, unabhängig vom Konjunkturzyklus: Die Performance von erstrangig besicherten Darlehen verläuft sehr stabil.

Daneben gibt es Opportunitäten in Nischenbereichen: Manager, die im Bereich Leveraged Loans (breitsyndizierte Bankkredite) aktiv sind, können Kredite zu einem attraktiven Discount am Sekundärmarkt kaufen. Asset-based Lending Strategien können insbesondere in einem inflationären Umfeld eine interessante Investmentmöglichkeit sein, da der Wert der als Sicherheit hinterlegten Sachwerte oft mit der Inflation ansteigt und in einem besseren Kreditschutz resultiert. Solche Strategien sind auch oft unkorreliert mit dem breiten Markt.

Fonds, die Speacial Situations oder Distressed Strategien verfolgen, können ebenso sehr interessant sein. Die großen Ratingagenturen prognostizieren aktuell Ausfallraten von rund 6 %, was deutlich unter der Ausfallrate während der globalen Finanzkrise liegt. Vergessen darf man aber auch nicht, dass der Markt seitdem enorm gewachsen ist. Dies bedeutet, dass Manager, die opportunistische Strategien verfolgen eventuell deutlich mehr interessante Opportunitäten sehen.

Das könnte Sie auch interessieren:

- Was die Sanktionen gegen Russland bewirkt haben von Dr. Michael Heise, Chefökonom HQ Trust

- „Der Anlagenotstand hat sich aufgelöst“ Podcast von Dr. Michael Heise, Chefökonom HQ Trust und Jochen Mörsch, Kommunikationschef HQ Trust

- Wie gut ist mein Fonds? von Jan Tachtler, Kapitalmarktanalyst HQ Trust

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.