Der Einfluss von Aktienrückkäufen auf die regionale Performance ist geringer als viele Anleger annehmen: In der vergangenen Dekade wären US-Aktien auch ohne diesen Effekt mit Abstand die beste Region gewesen.

Europäische Anleger dürften mit der Wertentwicklung ihres heimischen Aktiendepots zufrieden sein. In den vergangenen zehn Jahren kamen europäische Aktien immerhin auf ein Plus von 7 Prozent pro Jahr. Ähnlich gut schnitten Papiere aus den Schwellenländern ab.

Mit US-Aktien konnten diese Titel aber bei weitem nicht mithalten: Der S&P 500 gewann in der vergangenen Dekade 380 Prozent hinzu. Das sind 16,9 Prozent pro Jahr.

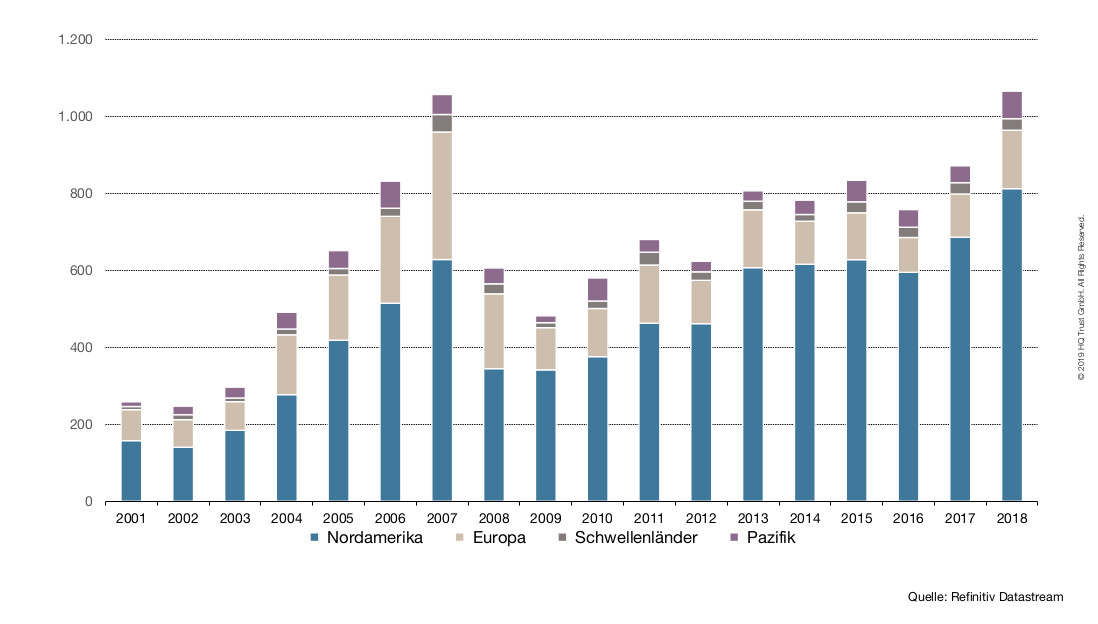

Als Grund für die unterschiedliche Kursentwicklung in den Regionen sind in den vergangenen Monaten Aktienrückkäufe immer stärker in den Fokus der Diskussion gerückt. Das hohe Volumen der Rückkäufe in den USA wird von vielen Marktteilnehmern sogar als Haupttreiber für die Outperformance genannt. Als Beweis für ihre These werden gerne Daten vorgelegt, welche die Volumina der Aktienrückkäufe über die verschiedenen Regionen zeigen.

Grafik 1. Globale Aktienrückkäufe in Milliarden US-Dollar.

Diese Daten verleiten jedoch dazu, falsche Schlüsse zu ziehen, da die höheren Rückkauf-Volumina in den USA zum Teil auf die höhere Marktkapitalisierung dieser Region zurückzuführen sind. Ein realistischeres Bild bekommen Anleger daher, wenn sie die Aktienrückkäufe ins Verhältnis zur Marktkapitalisierung setzen.

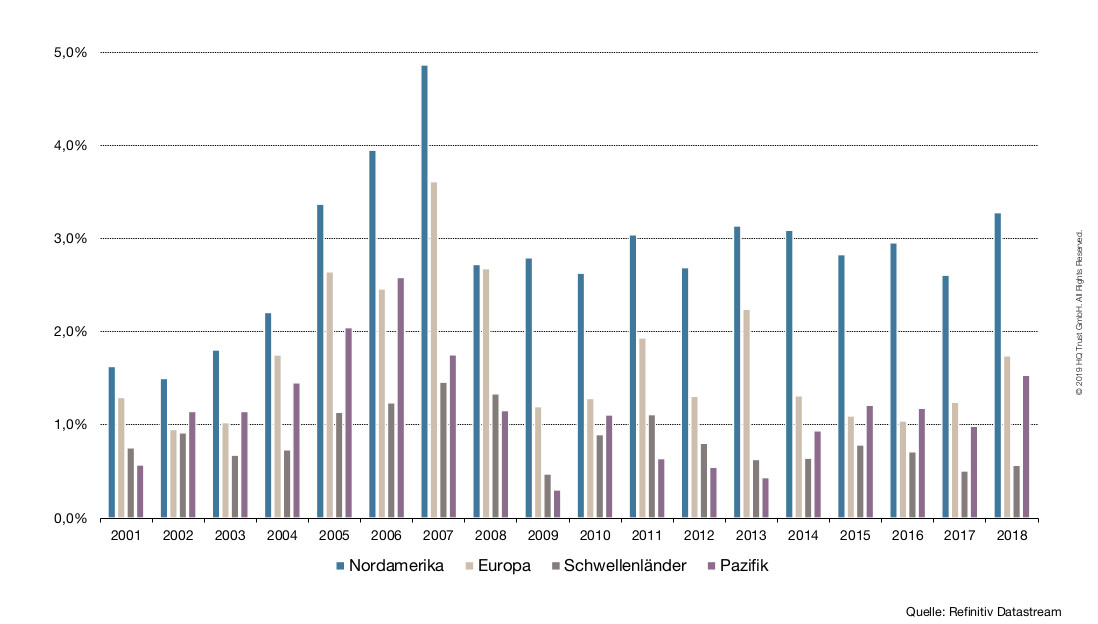

Wie bei dieser Berechnung vorgegangen wurde, zeigt der Blick auf Apple: Das Unternehmen hat im Jahr 2018 eigene Aktien im Gegenwert von rund 67 Milliarden Dollar zurückgekauft. Da Apple über einen Börsenwert von 1,1 Billionen Dollar verfügt, hat der Tech-Konzern im vergangenen Jahr gut 6 Prozent seiner Marktkapitalisierung selbst aufgekauft. Diese beispielhafte Berechnung wurde für alle Unternehmen durchgeführt und mit den jeweiligen Indexgewichten der Aktien gewichtet.

Grafik 2. Regionale Aktienrückkäufe im Verhältnis zur Marktkapitalisierung

Als Ergebnis kann man in dieser Grafik erkennen, dass die Aktienrückkäufe in den USA zwar immer noch signifikant höher sind als in den übrigen Regionen. Allerdings hat sich ihr Verhältnis deutlich verringert: Standen die US-Unternehmen bei der eher oberflächlichen Betrachtung in Grafik 1 noch für 76,2 Prozent aller Rückkäufe, sind es bei einer marktgewichteten Auswertung nur noch 46 Prozent.

Wie groß ist der Effekt der Aktienrückkäufe auf die Outperformance?

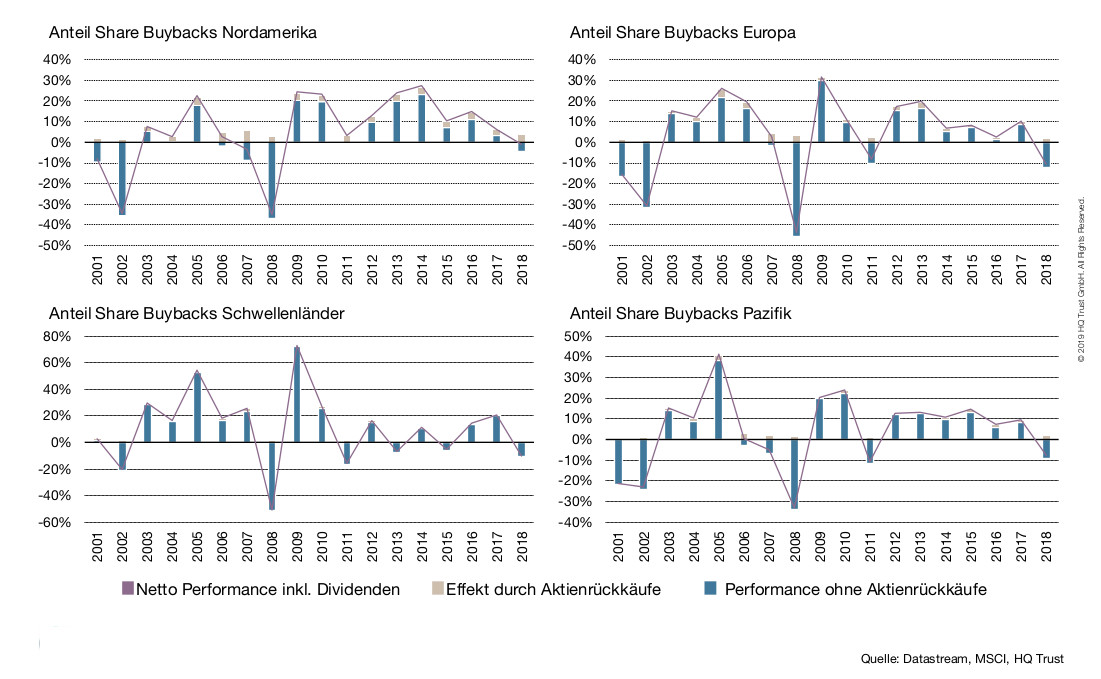

Offen bleibt die Frage, wie stark die Aktienrückkäufe die bessere Entwicklung einer Region gegenüber anderen erklären. Berechnet man den Effekt, den diese Rückkäufe auf die Performance haben – und separiert diesen von der Performance der jeweiligen Region, erhält man folgendes Bild:

Grafik 3. Jährlicher Effekt der Aktienrückkäufe pro Region

Zur Berechnung der Grafik: Im Beispiel von Apple hätte der Effekt auf die Performance im Jahr 2018 bei 6,5 Prozent gelegen, da sich die gleiche Marktkapitalisierung auf eine kleinere Zahl an Aktien aufgeteilt hätte. Dieser Performanceeffekt kann ebenfalls mit dem jeweiligen Indexgewicht verrechnet werden – und man erhält den Effekt auf den Gesamtindex. Insgesamt beläuft sich der Effekt im Jahr 2018 in Nordamerika auf +3,64 Prozent.

Allerdings hat der Index -0,98 Prozent Ertrag inklusive Dividenden und des Effekts der Aktienrückkäufe erwirtschaftet. Rechnet man diesen Effekt aus der Indexzeitreihe heraus, kommt man auf -4,45 Prozent. Das bedeutet: Ohne den Rückkauf-Effekt wäre das Ergebnis des Indexes deutlich schlechter ausgefallen.

Diese Rechnung setzt natürlich voraus, dass die Unternehmen mit dem für die Rückkäufe verwendeten Kapital ansonsten keinen Ertrag erwirtschaftet hätten.

Die Diskussion um Aktienrückkäufe beleuchtet nur eine Seite der Medaille

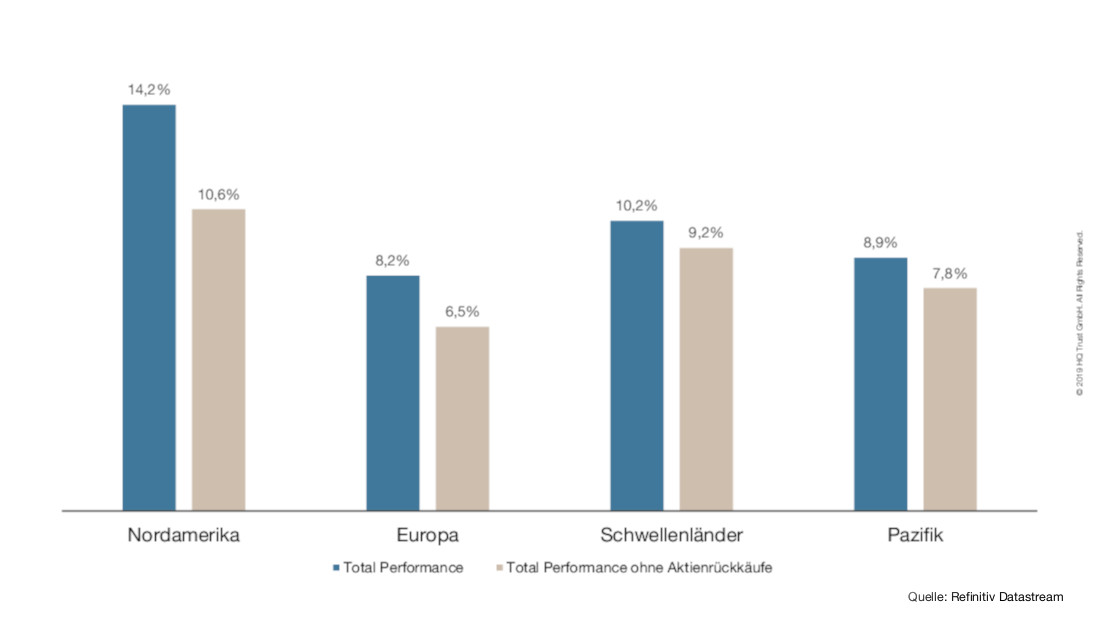

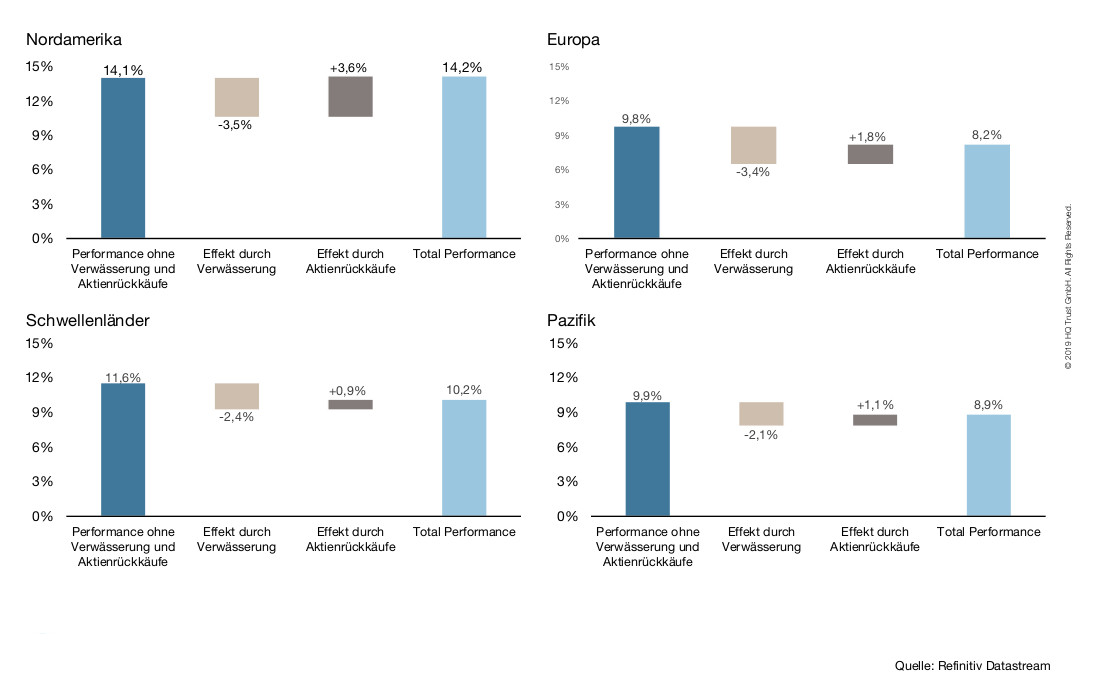

Die Outperformance der Region Nordamerika läuft seit dem Ende der Finanzkrise. Blickt man auf den Zeitraum vom 1. Januar 2009 bis zum 31. Dezember 2018 hat die Region insgesamt um 14,2 Prozent p.a. zugelegt, was einer Überrendite von vier bis sechs Prozent gegenüber den restlichen Regionen entspricht. Auch nach Bereinigung um den Effekt der Aktienrückkäufe bleibt hier eine deutlich bessere Entwicklung übrig:

Grafik 4. Gesamtertrag der Region, bereinigt um den Effekt der Aktienrückkäufe von 1.1.2009 bis 31.12.2018.

Die singuläre Betrachtung von Aktienrückkäufen führt allerdings zu einem unvollkommenen Bild, da die Neuausgabe von Aktien hier außen vorgelassen wird. Nimmt man diesen Effekt zu der Analyse hinzu, erhält man ein aussagekräftigeres Bild.

Demnach ist Nordamerika die einzige Region, bei der sich die Aktienanzahl in den vergangenen Jahren netto verringert hat. In allen weiteren Regionen hat eine Netto-Verwässerung der Aktionäre stattgefunden: In Europa, den Schwellenländern sowie der Pazifik-Region war der Verwässerungseffekt durch die Ausgabe neuer Aktien stärker als der Performance-Effekt durch die Aktienrückkäufe.

Das bedeutet: Auch diese Auswertung lässt das Ergebnis erkennen, dass Nordamerika nach Bereinigung um die Effekte von Aktienrückkäufen und Neuausgabe von Aktien die Region mit der stärksten Entwicklung ist. Zwar geht die Outperformance zurück, doch bleibt je nach Region weiterhin ein Mehrertrag von 2,5 bis 4,3 Prozent p.a. übrig:

Grafik 5. Vergleich der Regionen von 1.1.2009 bis 31.12.2018: Performance p.a., bereinigt um Aktienrückkäufe und Verwässerungen.

Fazit

Der Effekt von Aktienrückkäufen ist in Nordamerika am stärksten ausgeprägt. Diese erklären die Outperformance von Nordamerika jedoch nur teilweise: Seitdem die Outperformance nordamerikanischer Aktien im Jahr 2009 begonnen hat, ist die Region auch nach Bereinigung um den „Buyback-Effekt“ die Region mit der besten Performance.

Eine vollständige Analyse sollte nicht nur Aktienrückkäufe betrachten, sondern auch die Neuausgabe von Aktien. Hinzu kommt die unterschiedliche Sektor-Komposition der Regionen, welche bei den Effekten von Aktienrückkäufen und Dividenden ebenfalls eine entscheidende Rolle spielt.

Ein weiterer wichtiger Faktor bei der Betrachtung regionaler Unterschiede von Aktienrückkäufen ist zudem, dass es für Unternehmen in USA teils attraktiver ist, die Gewinne zu verwenden, um eigene Aktien zurückzukaufen als diese Gewinne in Form einer Dividende auszuschütten – was das bevorzugte Mittel in Europa ist.

Notwendige Voraussetzung ist zudem, dass die Unternehmen über das Kapital verfügten, um die Käufe durchzuführen. Sofern die Unternehmen diese nicht über Fremdkapital finanzieren, stellen sie eben auch einen Mehrertrag dieser Unternehmen dar: Schließlich muss das nötige Kapital irgendwann erwirtschaftet worden sein.

Doch auch bei dieser Betrachtung kommt man zu dem Ergebnis, dass Nordamerika nach Bereinigung um diesen Effekt die bestperformende Region seit 2009 ist.

Zum Autor

Maximilian Kunz ist seit 2016 bei HQ Trust im Bereich Portfoliomanagement tätig und dort unter anderem für die Portfoliokonstruktion und die hausinterne Analyse von liquiden Anlageprodukten verantwortlich. Er arbeitet im Bereich der Strategischen Asset Allokation und verfügt über umfangreiche Erfahrung in der Analyse und Entwicklung quantitativer Multi-Faktor-Portfolien. Maximilian Kunz absolvierte ein Studium der Wirtschaftsmathematik (M. Sc.) an der Universität Mannheim mit Schwerpunkt Finanzmathematik.

Zu HQ Trust

HQ Trust ist das Multi Family Office der Familie Harald Quandt. Wir kümmern uns um das Vermögen von Privatpersonen, Familien, Stiftungen und institutionellen Anlegern. Unser Team bietet Dienstleistungen in den Bereichen Family Office, Private Vermögensverwaltung, Alternative Investments und Beratungsdienstleistungen für institutionelle Anleger.