In den vergangenen 20 Jahren erwirtschaftete die Anlageklasse Private Equity einen kontinuierlichen Mehrertrag zu Aktien. Woran das gelegen hat – und ob das auch in Zukunft so bleiben dürfte, analysieren Jochen Butz und Benedikt Pfeuffer.

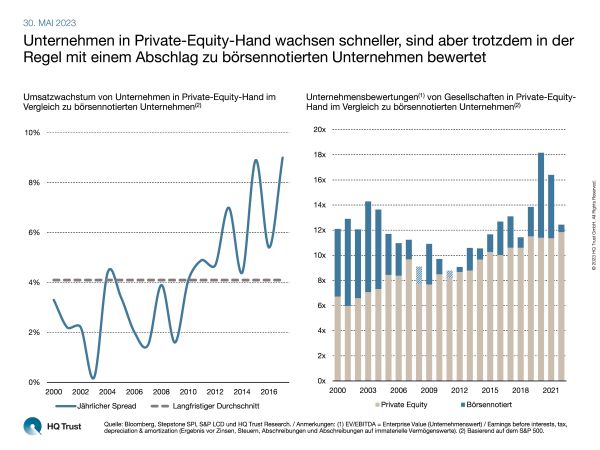

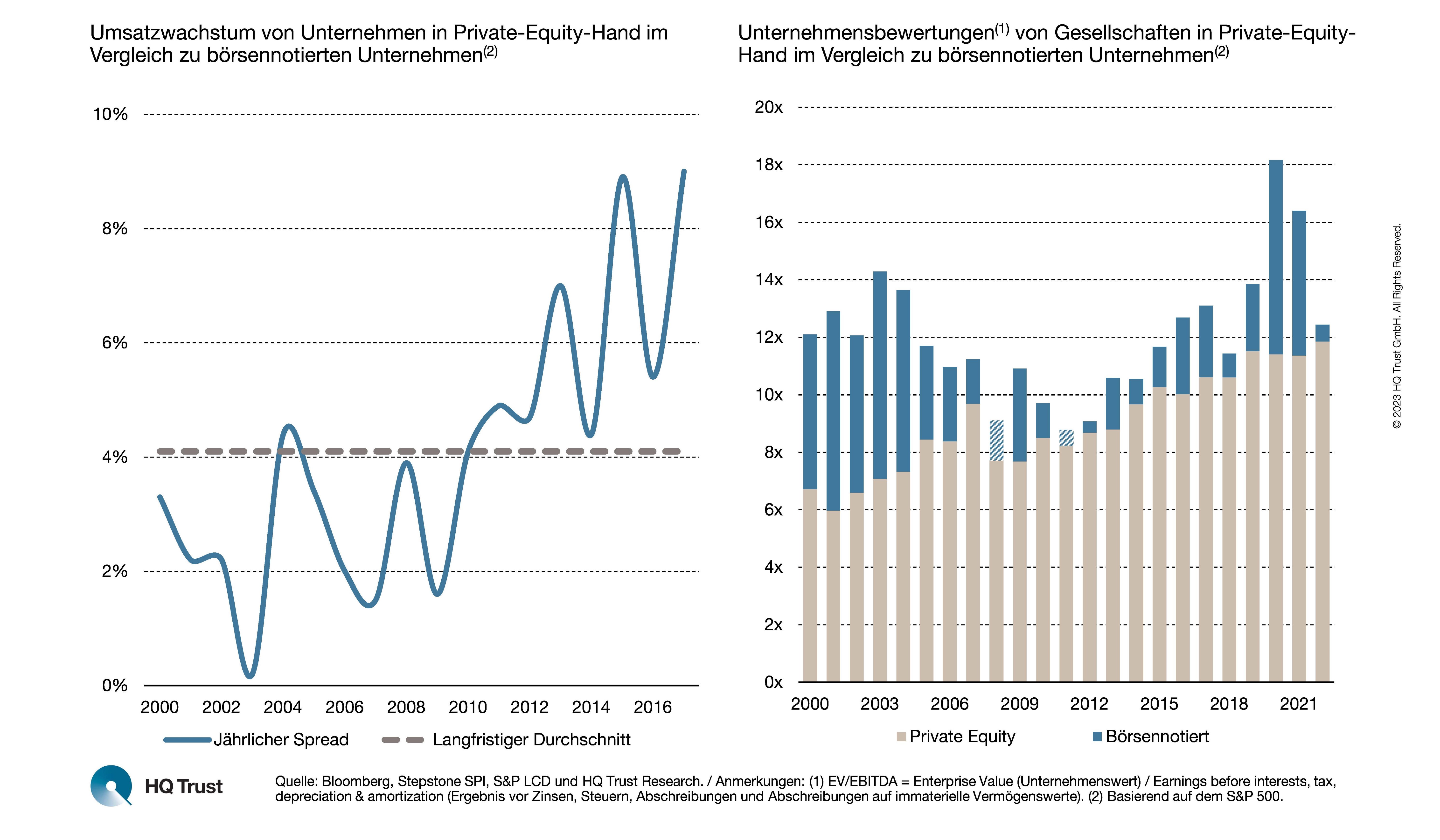

Unternehmen in Private-Equity-Hand wachsen schneller, sind aber trotzdem in der Regel mit einem Abschlag zu börsennotierten Unternehmen bewertet.

Die beiden Private-Equity-Experten von HQ Trust verglichen in ihrer Untersuchung zunächst das Wachstum von Unternehmen in Private-Equity-Hand und den börsennotierten Unternehmen des US-Aktienindex S&P 500 anhand von Kennzahlen des globalen Private-Markets-Spezialisten StepStone. In die Auswertung flossen nur Beteiligungen ein, die bereits langjährig in Private-Equity-Besitz sind. Bei einer durchschnittlich fünfjährigen Haltedauer war diese bei einem 2017 investierten Unternehmen also erst im Jahr 2022 zu Ende. Danach ging es um den Preis: Jochen Butz und Benedikt Pfeuffer stellten den Bewertungen von Unternehmen in Private-Equity-Hand die von börsennotierten Unternehmen gegenüber – auch hier repräsentiert durch den S&P 500.

Zu Umsatzwachstum und Bewertung sagt Benedikt Pfeuffer, Director Private Equity bei HQ Trust:

- „In den vergangenen rund 20 Jahren wiesen Unternehmen in Private-Equity-Hand laut StepStone im Schnitt ein 4 % höheres Umsatzwachstum auf als die Firmen des S&P 500.“

- „Auffällig ist, dass das Wachstum in keinem der analysierten Jahre niedriger war als das der börsennotierten Firmen.“

- „Dennoch sind die Gesellschaften in aller Regel niedriger bewertet: Wenn man auf die vergangenen 20 Jahre zurückblickt, waren Unternehmen in Private-Equity-Hand mit wenigen Ausnahmen günstiger als ihre börsennotierten Pendants.“

- „Im Schnitt lag die Unterbewertung der Firmen mit einem Eigentümer aus dem Bereich Private Equity bei etwas mehr als 20 %.“

- „Zuletzt haben sich die Bewertungen aber angenähert: Der Discount ist aktuell relativ niedrig.“

Zu den Hintergründen sagt Jochen Butz, Geschäftsführer von HQ Trust, der auch nach vorne blickt:

- „Private-Equity-Manager kaufen Unternehmen, die in der Regel stärker wachsen als der Gesamtmarkt und die resilienter sind.“

- „Es sind in der Regel kleinere Unternehmen, die gekauft werden. Zudem erwerben die Manager in der Regel die Mehrheit an den Unternehmen, entsprechend groß sind die Durchgriffsrechte der Private-Equity-Fondsmanager.“

- „Der neue Eigentümer kann schnell auf Marktgegebenheiten reagieren und seine Strategie mit operativen Wertsteigerungsmaßnahmen umsetzen.“

- „Wir rechnen damit, dass im Bereich Private Equity auch weiterhin attraktive Renditen erzielt werden können, auch wenn der Wettbewerb hier deutlich intensiver geworden ist.“

- „Allerdings wird die Outperformance gegenüber Aktien wohl nicht mehr so hoch ausfallen wie in den vergangenen 20 Jahren, wo sie im Schnitt bei 6,6 % p.a. lag. Wir gehen eher von 2 bis 3 % p.a. aus.“

Die Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

(1) EV/EBITDA = Enterprise Value (Unternehmenswert) / Earnings before interests, tax, depreciation & amortization (Ergebnis vor Zinsen, Steuern, Abschreibungen und Abschreibungen auf immaterielle Vermögenswerte). (2) Basierend auf dem S&P 500. Quelle: Bloomberg, Stepstone SPI, S&P LCD und HQ Trust Research.