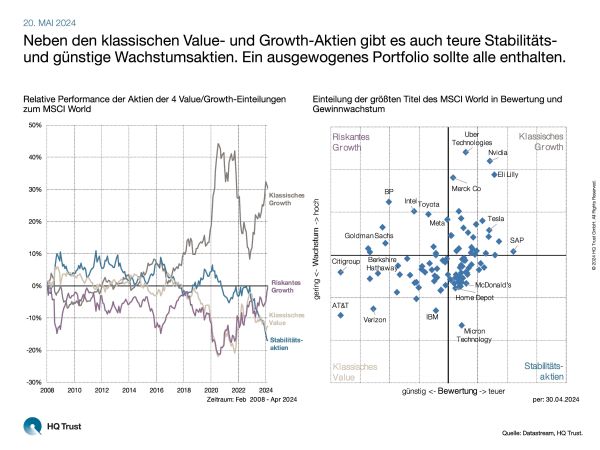

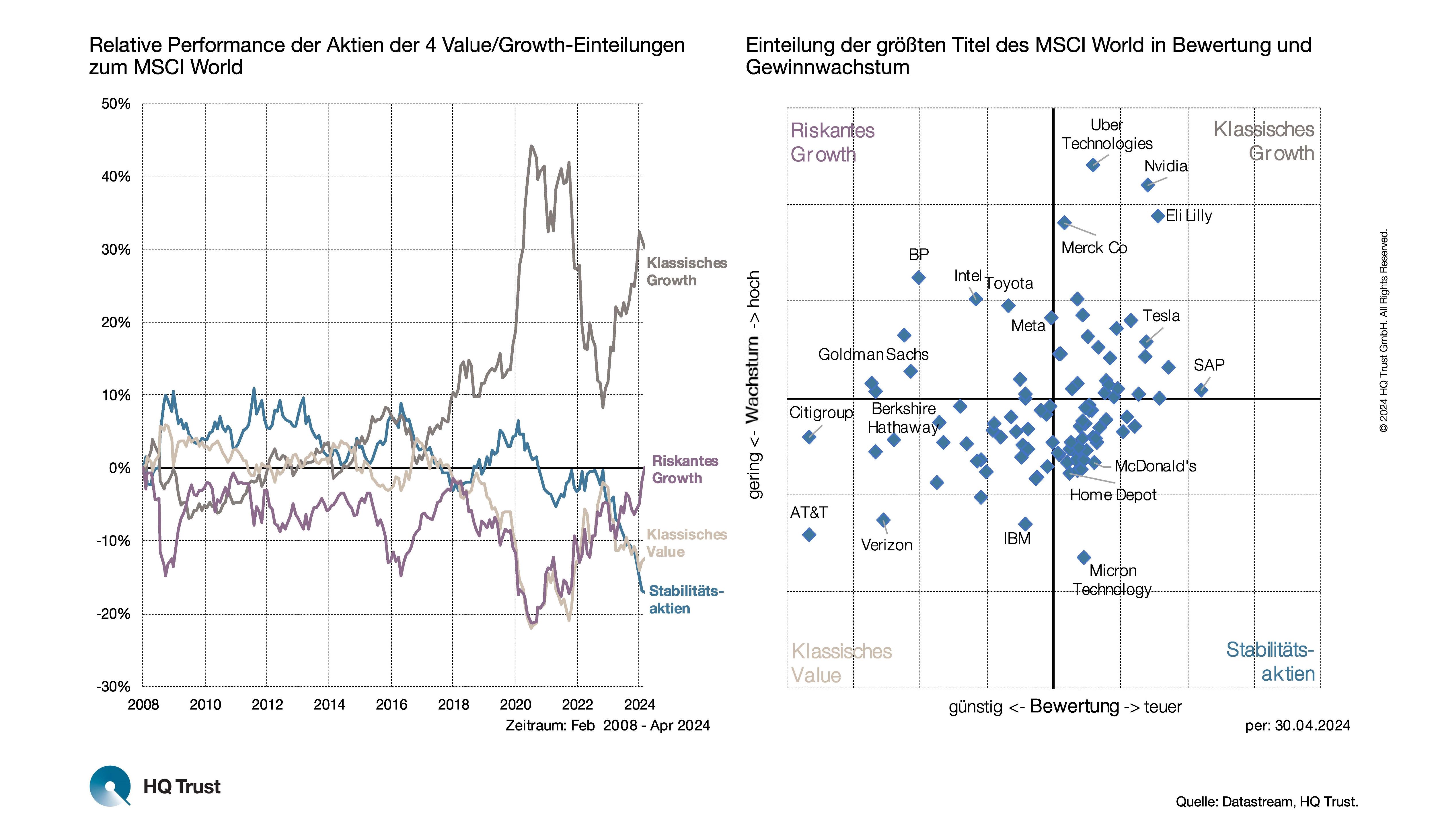

Wenn es um Value und Growth geht, wissen Investoren, was gemeint ist: Value-Aktien sind günstig bewertet, haben aber ein geringes Gewinnwachstum. Stark wachsende Gewinne finden sie bei Growth-Aktien, die dafür aber teuer bewertet sind. Dass diese Einteilung zu kurz greift und Value und Growth nicht zwangsläufig Gegensätze sind, zeigt eine Untersuchung von Pascal Kielkopf.

Neben den klassischen Value- und Growth-Aktien gibt es auch teure Stabilitäts- und günstige Wachstumsaktien. Ein ausgewogenes Portfolio sollte alle enthalten.

Da es schließlich auch Unternehmen gibt, deren Aktien trotz hohem Wachstum günstig bewertet sind – und teure Titel, die eher langsam wachsen, teilte der Kapitalmarktanalyst von HQ Trust die mehr als 1500 Aktien des MSCI World nach gängigen Bewertungskennzahlen wie dem Kurs-Gewinn- oder dem Kurs-Buchwert-Verhältnis sowie Wachstumskennzahlen wie dem Gewinnplus in 4 Kategorien ein:

- Klassische Value-Aktien wie Berkshire Hathaway oder AT&T, deren Gewinne nur noch langsam wachsen, die dafür aber auch günstig bewertet sind.

- Klassische Growth-Aktien wie Nvidia oder Uber, die schnell wachsen, aber vergleichsweise hoch bewertet sind.

- Stabilitätsaktien wie McDonald’s oder Micron Technology, bei denen Anleger trotz eher geringen Wachstums bereit sind, einen Aufschlag zu bezahlen – etwa wegen eines etablierten Geschäftsmodells, das stabile Gewinne erwirtschaftet.

- Riskantes Growth: Aktien wie Intel oder BP, bei denen die Wachstumsraten – oft aufgrund des zyklischen Geschäftsmodells – mit höherer Unsicherheit behaftet sind und im nächsten Abschwung wieder deutlich geringer ausfallen könnten.

Welche Aktien performten in den vergangenen 16 Jahren am besten?

- „In den letzten Jahren waren die klassischen Growth-Aktien – trotz des zwischenzeitlichen Einbruchs im Jahr 2022 – die großen Gewinner.“

- „Klassische Value-Aktien bewegten sich ziemlich genau gegenläufig.“

- „Stabilitätsaktien konnten bis Ende 2022 relativ gut mit dem Markt mithalten, im vergangenen Jahr jedoch wesentlich weniger zulegen.“

- „Riskante Wachstumsaktien verloren im Covid-Crash 2020 deutlich mehr. Seit Ende 2022 konnten sie jedoch wieder einiges an Boden gut machen.“

Und was sollen Anleger nun kaufen?

- „Trotz der deutlichen Outperformance der Growth-Aktien gab es immer wieder Phasen, in denen die 3 anderen Segmente deutlich besser abschnitten.“

- „In turbulenten Zeiten konnten die Stabilitätsaktien Ruhe in Portfolio bringen, im Aufschwung konnten die riskanten Growth-Aktien oft stärker zulegen.“

- „Anleger sollten daher möglichst breit streuen und darauf achten, Titel aus allen 4 Segmenten im Portfolio zu haben.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: Datastream, HQ Trust Research.