Während sich Investoren über die gestiegenen Zinsen freuen, können sie für Unternehmen ein Problem sein: Sie verteuern die Neuaufnahme von Schulden oder ihre Refinanzierung erheblich. Derzeit wächst insbesondere am Markt für globale Hochzinsanleihen die Angst vor der näherkommenden „Fälligkeitsmauer“. Jan Tachtler erklärt die Hintergründe und sagt, was Anleger bei einem Investment in Hochzinsanleihen wissen sollten.

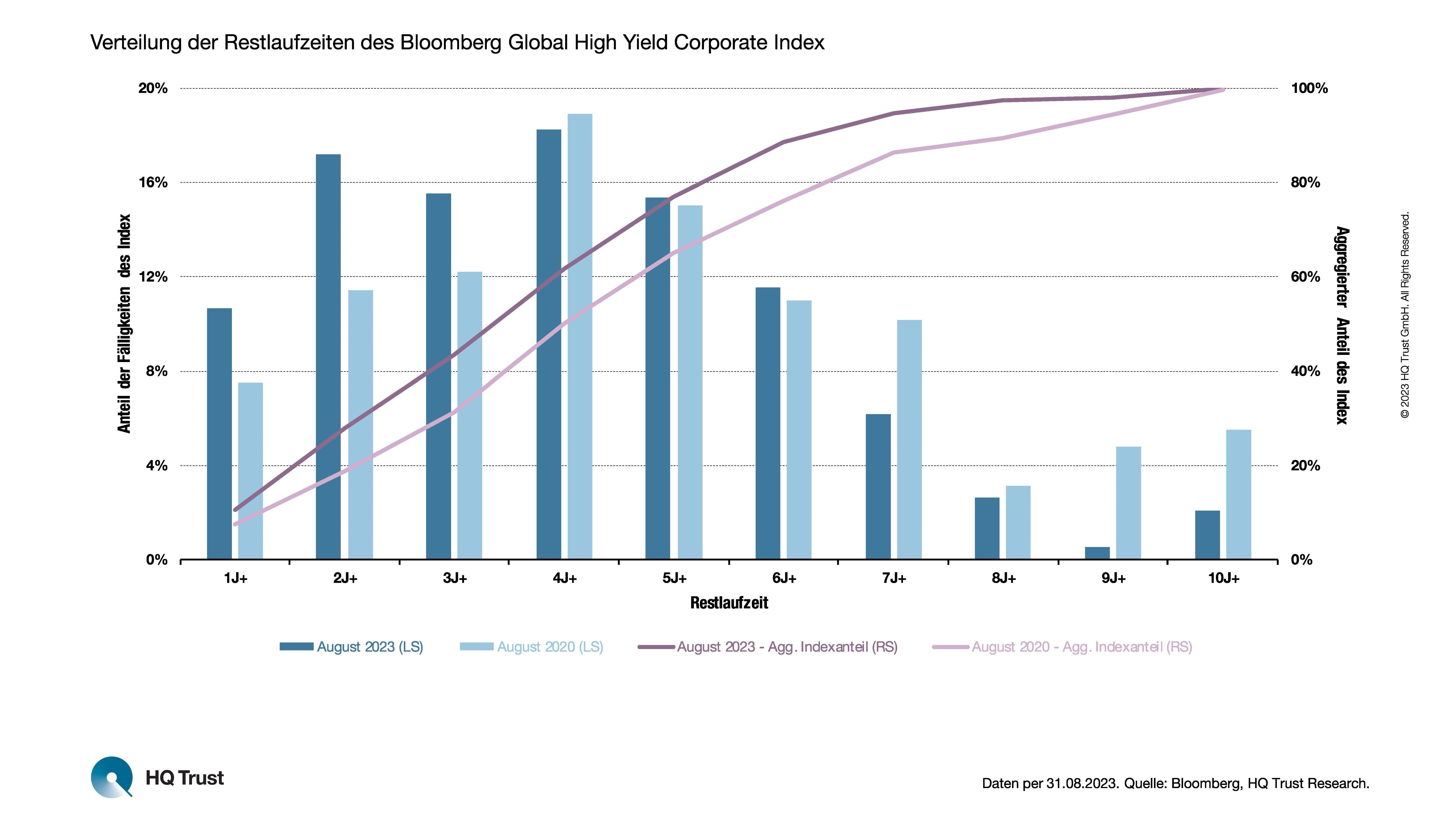

Die Fälligkeitsmauer kommt: In den kommenden 4 Jahren müssen 43 % aller Hochzinsanleihen zurückgezahlt werden. Im August 2020 lag dieser Wert bei 30 %.

Der Kapitalmarktanalyst und Co-Fondsmanager des HQT Megatrends betrachtet in seiner neuen Untersuchung die Indexholdings, also alle Anleihen des Bloomberg Global High Yield Corporate Index. Besonders im Blick hat Jan Tachtler dabei die Fälligkeiten der Anleihen: Müssen zu einem bestimmten Zeitpunkt viele Bonds zurückgezahlt und refinanziert werden, sprechen Fachleute von der sogenannten Fälligkeitsmauer. Diese „Maturity Wall“ kann für den Markt ein Problem sein. Der Anleiheexperte vergleicht zudem die aktuelle Zusammensetzung des Index mit der von Ende August 2020.

- „Obwohl viele Unternehmen die günstigen Konditionen während der Covid-Krise genutzt haben, ist die Fälligkeitsmauer deutlich höher geworden.“

- „Innerhalb den kommenden 4 Jahren müssen immerhin 43 % der Anleihen zurückgezahlt und in aller Regel auch refinanziert werden. Im August 2020 lag diese Zahl lediglich bei 30 %.“

- „Bis Ende 2028 werden sogar deutlich mehr als die Hälfte der Anleihen im Index fällig: Wir laufen in eine Refinanzierungswelle hinein, die recht groß ist.“

Was bedeutet das für Anleger, die sich in diesem Markt engagieren wollen?

- „Das gestiegene Zinsniveau ist nachteilig für die Unternehmen, da sie einen größeren Teil ihrer Einnahmen zur Zinszahlung aufwenden müssen.“

- „Allerdings müssen sie das nicht zwingend am Anleihemarkt tun, sondern können auch alternative Finanzierungsformen ausloten.“

- „Investoren sollten bei der Auswahl von Schuldnern besonders stark auf deren Bonität achten – oder ihr Kapital besser in breit gestreute Anleihefonds oder -ETFs investieren.“

- „Das aktuelle Umfeld kommt Unternehmen zugute, die solidere Bilanz aufweisen. Es bietet Chancen für aktives Management im High Yield-Markt, da sich die Spreu vom Weizen trennt.“

Die Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Daten per 31.08.2023. Quelle: Bloomberg, HQ Trust Research.