Mario Draghi hat gesprochen: Die Europäische Zentralbank will mit einer Verlängerung ihrer Niedrigzinspolitik und günstigen Krediten die Wirtschaft stützen. Prompt hagelt es Kritik von allen Seiten. Die einen stoßen sich am Zeitpunkt, andere an den Geldspritzen für Banken, Dritte daran, dass die Zinswende für den Sparer verschoben wurde. „Die EZB macht einen guten Job“, sagt dagegen Reinhard Panse, CIO von HQ Trust.

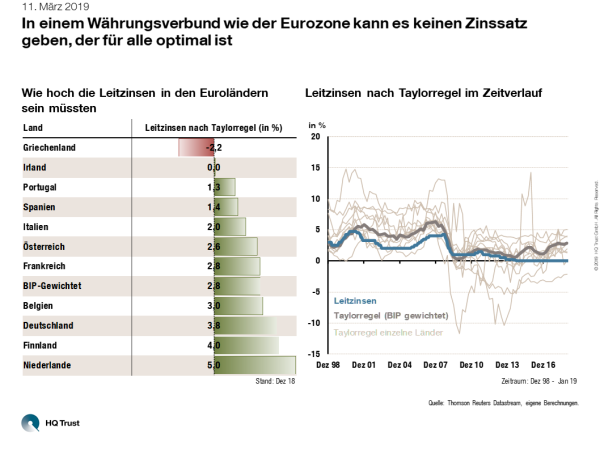

Wie schwer es für die EZB seit vielen Jahren ist, den Zinssatz in der optimalen Höhe festzulegen, zeigt eine HQ Trust-Analyse mit Hilfe der Taylor-Regel: Die wirtschaftlichen Bedingungen sind in den Ländern der Eurozone so unterschiedlich, dass die Leitzinsen in Griechenland bei -2,2 Prozent liegen sollten – und in den Niederlanden bei 5 Prozent.

„Es kann keinen Zins geben, der in einem Währungsverbund für alle optimal ist“, sagt Reinhard Panse, der drei Ebenen des Problems sieht:

- Zeit: „Vor 2006 hätte die EZB den Zins wegen des Immobilienbooms in Irland, Spanien und Portugal gerne angehoben. Aber da gab es den kranken Mann Europas, der den niedrigen Zins brauchte: Deutschland.“

- Ort: „Es wird immer einen Interessenkonflikt zwischen reichen und armen Regionen geben. Auch in Deutschland: München und Sachsen-Anhalt bräuchten unterschiedliche Zinssätze.“

- Interessen: „Für Sparer sind die Zinsen viel zu tief. Für eine Firma, die kurz vor dem Bankrott steht, sind sie viel zu hoch.“

Sein Fazit:

- „Zum Glück muss sich die EZB nicht an einer Wählermehrheit orientieren. Ansonsten würde sie vielleicht den Zinssatz deutlich anheben. Das könnte zu einer schweren Wirtschaftskrise führen.“

- „Manchen Kritikern wäre es offenbar Recht, wenn die EZB für jeden einzelnen Bürger eine eigene Zentralbank bauen würde. Dann gäbe es in Europa 500 Millionen verschiedene Zinssätze, die dann ungefähr passen.“

- „Die EZB macht einen guten Job.“

Die vom Ökonomen John Taylor in den 1990er Jahren entwickelte Taylor-Regel zählt zu den wichtigsten Formeln, um die Zinspolitik von Zentralbanken zu bewerten. Die Regel fußt auf der Annahme, dass Geldpolitik die Auswirkungen von Zinsänderungen auf die Inflationsrate und die konjunkturelle Entwicklung berücksichtigen sollte. Mir ihr können Investoren einschätzen, wie stark die Diskrepanz zwischen den geldpolitischen Bedürfnissen der Staaten der Eurozone ausfällt.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: Thomson Reuters Datastream, eigene Berechnungen.