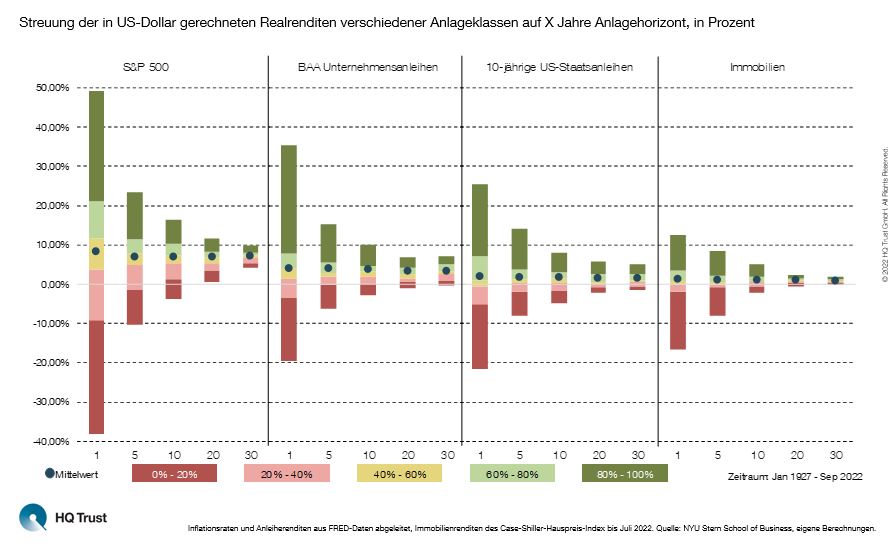

Was schwankt stärker: Aktien oder Anleihen? Auf kurze Sicht fällt die Antwort selbst in diesem besonderen Anlagejahr leicht: Aktien. Aber gilt das auch auf lange Sicht und für Staats- und Unternehmensanleihen? Pascal Kielkopf hat nachgerechnet.

Im Rahmen seiner Untersuchung vergleicht der Kapitalmarktanalyst von HQ Trust die Rendite von 4 Anlageklassen: US-Aktien, US-Staats- und Unternehmensanleihen sowie US-Immobilien. Dabei blickt Pascal Kielkopf auf die sogenannten Realrenditen, bei denen der Ertrag um die jeweilige Inflationsrate bereinigt wird. Bei den Inflationsraten und Anleiherenditen verwendet der Analyst die „FRED-Daten“ der Federal Reserve Bank of St. Louis, die Immobilienrenditen stammen aus dem Case-Shiller-Hauspreis-Index. Zur Einteilung verwendet Pascal Kielkopf Quintile, sein Analysezeitraum erstreckt sich von 1927 bis heute.

Aktien hatten ab einer Haltedauer von 20 Jahren immer eine positive Realrendite, bei 30 Jahren fiel ihre Volatilität sogar geringer aus als die von Anleihen.

- „Je länger der Anlagehorizont, desto kleiner war die Streuung der jährlichen Renditen.“

- „Aktien hatten ab einer Haltedauer von 20 Jahren immer eine positive Realrendite, bei Immobilien und Unternehmensanleihen war das immerhin ab 30 Jahren der Fall.“

- „Bei US-Staatsanleihen gab es dagegen über alle Zeiträume hinweg Phasen, in denen Anleger Verluste verzeichnet hätten.“

- „Bei 30 Jahren Haltedauer fiel die Volatilität von Aktien sogar geringer aus als bei den Anleihen.“

- „Auf lange Sicht am wenigsten schwankten die Immobilienpreise.“

Die Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: NYU Stern School of Business, eigene Berechnungen.