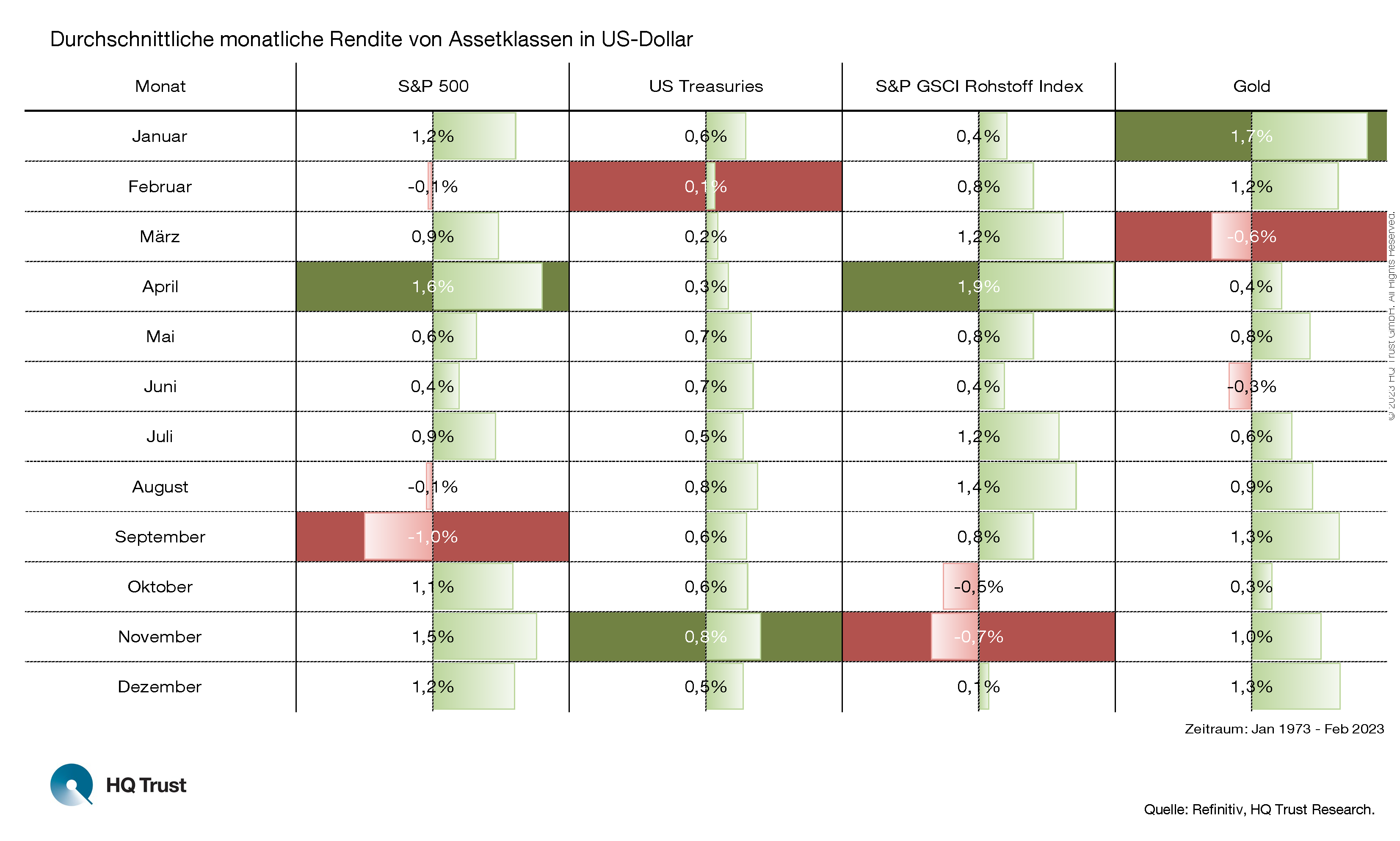

Aus historischer Sicht war April der beste Monat für Aktien-Investments, September der schlechteste. Gilt das auch für andere Assetklassen? Um das herauszufinden, hat Sebastian Dörr die monatliche Performance für US-Aktien und -Anleihen sowie Gold und einen breiten Rohstoffindex in den vergangenen 50 Jahren berechnet.

In den vergangenen 50 Jahren war der April für Anleger ein sehr erfolgreicher Monat: US-Aktien und Rohstoffe erzielten im Schnitt die beste Performance aller 12 Monate.

Der Kapitalmarktanalyst von HQ Trust betrachtete für seine neue Untersuchung die monatliche Performance des Aktienindex S&P 500, von US-Anleihen (Treasuries), dem breiten Rohstoffindex S&P GSCI sowie von Gold. Sebastian Dörrs Analyse umfasst den Zeitraum von 1973 bis 2023.

- „In den vergangenen 50 Jahren war der April für Anleger ein sehr erfolgreicher Monat: Sowohl US-Aktien wie auch Rohstoffe erzielten in diesem Monat im Schnitt die beste Performance aller 12 Monate.“

- „Im Schnitt lagen alle vier untersuchten Anlageklassen im April im Plus. Das trifft allerdings nicht nur auf den vierten Monat des Jahres zu, sondern auch auf Januar, Mai, Juli und Dezember.“

- „Im Mittel die höchste Rendite erzielten US-Treasuries im November, Gold im Januar.“

- „Der September ist zwar aus Sicht eines Aktienanlegers historisch der schlechteste Monat, die 3 übrigen Anlageklassen konnten in diesem Monat im Schnitt aber zulegen.“

- „Anleger sollten ihre Anlageentscheidung aber nicht von Kalendermonaten abhängig machen. In den vergangenen 50 Jahren war es immerhin 15-mal der Fall, dass der April für Aktienanleger im Minus endete. Im Jahr 2022 hätten sie sogar 8,80% eingebüßt.“

Wie HQ Trust derzeit die wichtigsten liquiden Anlageklassen einschätzt, sagt Geschäftsführer Reiner Dietz:

- „Auf lange Sicht bleiben Aktien die liquide Anlageform mit dem höchsten Ertragspotential.“

- „Die geopolitischen Unsicherheiten im Kontext des wieder aufgeflammten Ost-West-Konflikts, unerwartete Entwicklungen bei den Inflationszahlen und weitere Schritte der Zentralbanken können aber zu Marktrückgängen führen. Die aktuellen Entwicklungen im Bankensektor zeigen gerade den möglichen Einfluss des Zinsanstiegs.“

- „Aufgrund der hohen Verschuldungsniveaus, deren zeitnahe Rückführung fraglich ist, werden die Zinsen in Industrieländern vermutlich nicht in deutlichem Maße weiter steigen können. Die Renditen im Investmentgrade-Anleihe-Bereich werden längerfristig voraussichtlich real begrenzt bleiben.“

- „Sichere Staatsanleihen können wieder eine moderat positive Rendite erwirtschaften. Zudem können sie zur Portfoliostabilisierung und Risikoreduktion beitragen.“

- „Angesichts globaler Unsicherheiten und hoher Schuldenberge bleibt Gold als Diversifikator und Inflationsschutz in der Langfristperspektive erwägenswert. Kommt es zu einem weiteren Anstieg der Realzinsen sind aber durchaus Kursrückgänge möglich.“

Die Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: Refinitiv, HQ Trust Research.