Im November wählen die USA einen neuen Präsidenten. Welche kurz- und langfristigen Auswirkungen ein Sieg von Donald Trump auf die US-Wirtschaft und die globale Zusammenarbeit hätte, analysiert Dr. Michael Heise, der auch sagt, welche Schlussfolgerungen Anleger nun ziehen sollten.

Die Unterschiede zu Deutschland könnten kaum größer sein. Die US-Wirtschaft ist nach der Überwindung der Covid-Krise in einer robusten Verfassung. Beachtliche Beschäftigungsgewinne, zuletzt auch wieder positive Produktivitätsentwicklungen und steigende Investitionen prägen das Bild. Hinzu kommt: Der deutliche Zinsanstieg seit dem Frühjahr 2022 hat die Wirtschaft nicht stark beeinträchtigt und die ökonomischen Folgen des russischen Angriffs auf die Ukraine blieben begrenzt.

Einen erheblichen Anteil an dieser Entwicklung hatte die Wirtschaftspolitik der Regierung von Joe Biden, die unter Inkaufnahme einer sehr stark steigenden Staatsverschuldung mehrere großdimensionierte Programme umgesetzt hat, um die Wirtschaft am Laufen zu halten. Es handelte sich um Programme zur Stabilisierung der Wirtschaft in der Pandemie, um Infrastrukturprogramme, um den Aufbau von Halbleiterproduktion und zu guter Letzt um den sogenannten Inflation Reduction Act (IRA), mit dem energie- und emissionssparende Technologien gefördert werden.

Aber wie sieht die Zukunft aus? Welche wirtschaftlichen Konsequenzen hätte ein Sieg der Republikaner in der anstehenden Präsidentschaftswahl? Schließlich wurde Donald Trump in den Umfragen zuletzt ein deutlicher Vorsprung attestiert.

Ein Sieg von Donald Trump hätte langfristig gravierende Folgen

Für die langfristige Entwicklung der Weltwirtschaft und der US-Wirtschaft hätte ein Sieg von Trump wohl sehr gravierende Folgen. Auch wenn es kein ausformuliertes Wahlprogramm gibt, und man derzeit nicht genau wissen kann, was im Einzelnen umgesetzt werden wird, ist die allgemeine Richtung der Wirtschafts- und Handelspolitik doch klar.

So lassen die Äußerungen im Hinblick auf einen allgemeinen Einfuhrzoll von 10 % und einen speziellen Einfuhrzoll von 60 % auf chinesische Importe eine weitere Verschärfung des ohnehin grassierenden Protektionismus erwarten. Der Wirtschaftskrieg mit China würde wohl zumindest kurzfristig bis zu einem „Deal“ eskaliert und die Spannungen mit der EU würden abermals erhöht. Leistungsbilanzdefizite der USA würden als Begründung angeführt, ebenso sicherheitspolitische Bedenken.

Das hätte Folgen: Gegenmaßnahmen der betroffenen Länder wären zu erwarten, die Kooperationsbereitschaft der Länder würde geschwächt, der Multilateralismus weiter zurückgedrängt. Die Bemühungen der aktuellen Regierung, den Dialog mit zahlreichen Ländern Asiens, Lateinamerikas und Europas zu verbessern, würden vermutlich abgewickelt werden. Dies alles dürfte die Blockbildung des globalen Südens noch verstärken und die internationale Arbeitsteilung und den freien Handel weiter einschränken. Für das langfristige weltwirtschaftliche Wachstum sind das keine guten Voraussetzungen.

Was die neuen Präsidenten nach ihrer Wahl beschließen dürften

Könnte eine Wahl von Donald Trump wenigstens kurzfristig die konjunkturelle Entwicklung der US-Wirtschaft in Schwung versetzen? Auch an dieser Stelle bleibt nur das Spekulieren über das zukünftige Regierungshandeln. Klar ist wohl, dass Trump die Steuersenkungen aus seiner ersten Amtszeit, die im Jahr 2025 auslaufen würden, verlängern dürfte. Zudem beabsichtigt er, die Körperschaftsteuer von 21 % weiter zu reduzieren – möglicherweise auf 18 %. Offen ist, in welcher Form die Maßnahmen des Inflation Reduction Act fortgeführt würden.

Was eine Wahl von Donald Trump für Wirtschaft und Politik bedeuten könnte

- Senkung der Einkommen- und Körperschaftsteuer

- Reshoring Plan: Import-, Export- und Investitionsbeschränkungen gegenüber China

- Zollerhöhungen: 10 % für alle, 60 % für China

- „Entfesselung" einer Energiedominanz

- Begrenzung illegaler Einwanderung / Forcierung von Abschiebungen

- Rückzug aus internationalen Kooperationen (Klimaschutzabkommen, TTC, APEP, IPEF)

Was eine Wahl eines Demokraten für Wirtschaft und Politik bedeuten könnte

- Verfechter einer regelgebundenen Weltordnung

- Im Grundsatz positive Einschätzung zur Immigration

- Steuererhöhungen für Unternehmen und Besserverdienende

- Entlastungen für die Mitte und Geringverdiener

- Industriepolitik zur Stärkung der US-Wirtschaft

- Weitere Abschottung von China

Im Unterschied zu Trump würden unter einem Präsidenten aus der demokratischen Partei die Steuern für Wohlhabende in den USA wohl wieder erhöht und (seit Ende 2017 geltende) Entlastungen auf die mittleren Einkommenssegmente und Geringverdiener begrenzt bleiben, wobei mittlere Einkommen in den USA bis zu Jahreseinkommen von 400.000 Dollar reichen. In Deutschland setzt der Höchststeuersatz für Alleinstehende bereits bei rund 66.000 Euro an.

Welche kurzfristigen Auswirkungen der Wahlausgang auf die US-Wirtschaft hat

Betrachtet man allein die steuerlichen Unterschiede, würde die Konjunktur wohl von einer Trump-Regierung deutlich stärker stimuliert. Allerdings stehen bei den Republikanern auch kontraktiv wirkende Maßnahmen zur Debatte, wie etwa die Absicht, auf breiter Front die Zölle zu erhöhen. Solche Handelsbarrieren würden preistreibend wirken und damit den Spielraum für Zinssenkungen und die Kaufkraft der Konsumenten vermindern.

Zwar ist auch bei den Demokraten eine protektionistische Neigung vorhanden, wie die jüngsten Zollerhöhungen gegenüber China bei E-Autos sowie der Solar- und Windtechnik zeigen. Die Maßnahmen sind jedoch auf China und bestimmte Produktgruppen ausgerichtet und wahltaktischen Erwägungen geschuldet.

Kontraktive Wirkungen würden im Falle eines republikanischen Sieges auch davon ausgehen, dass die Nettozuwanderung durch verschärfte Grenzkontrollen und Abschiebungen erheblich vermindert wird. Die Zuwanderung der letzten Jahre war ein wichtiger Wachstumsimpuls für die US-Wirtschaft. Ohne Zuwanderung wäre es nicht möglich gewesen, monatliche Beschäftigungszuwächse zwischen 200.000 und 300.000 Beschäftigten zu realisieren, ohne eine erhebliche Überlastung des Arbeitsmarktes und entsprechende Gegenmaßnahmen der amerikanischen Notenbank auszulösen.

Das Fazit lautet an dieser Stelle daher, dass die vielfach erwarteten Konjunkturimpulse einer Trump-Regierung eher schwach ausfallen und allenfalls kurzfristig eine Belebung, aber keinen nachhaltigen Aufschwung auslösen werden.

Kurz- und langfristige Folgen eines Wahlsiegs von Donald Trump

Kurzfristig

- Nur kurzfristige Konjunkturimpulse

- Wirtschaftlicher Druck auf die EU (wegen Themen wie China, Exportüberschuss, Militärausgaben)

- Neue Wachstumsimpulse, höhere Direktinvestitionen in den USA

- Weniger Zuwanderung

Langfristig

- Wachsender Protektionismus

- Verstärkte Blockbildung Westen vs. Globaler Süden

- Bedeutungsverlust internationaler Organisationen

- Multilateralismus und internationale Arbeitsteilung leiden

Die Finanzpolitik der USA dürfte sich verändern

Wünsche nach einer fortwährend expansiven Finanzpolitik werden überdies unabhängig von der Regierungspartei an harte Finanzierungsgrenzen stoßen. Im Jahre 2023 belief sich das gesamtstaatliche Defizit auf 8,8 % des BIP, für 2024 werden rund 6,5 % erwartet.

Die gesamtstaatliche Bruttoschuldenquote liegt nach Angaben des IWF im Jahr 2023 bereits bei 122,1 % des BIP und die Nettozinsbelastung im Bundeshaushalt beträgt im Fiskaljahr 2024 voraussichtlich 870 Mrd. Dollar. Das sind 3,1 % des BIP. Angesichts dieser Zahlen wird eine Konsolidierung in den nächsten Jahren unvermeidbar sein. Denn die Kapitalmärkte, die Ratingagenturen und die Öffentlichkeit würden auf ein immer stärker steigendes Defizit negativ reagieren.

Vielfach wird erwartet, dass das Defizit unter Trump stärker als unter Biden ansteigen könnte und damit auch höhere Zinsen einhergehen. Dem steht entgegen, dass auch die demokratische Regierung der letzten Jahre in massiver Weise auf eine Schuldenfinanzierung zurückgegriffen hat.

Die Schlussfolgerungen aus der Sicht der Anleger

Es ist grundsätzlich davon abzuraten, größere Wetten auf den Wahlausgang zu platzieren. Politische Börsen haben bekanntlich kurze Beine und reagieren nur kurzfristig auf Wahlen. Zwar ist durchaus möglich, dass ein Sieg von Trump kurzfristig Hoffnung auf eine wirtschaftliche Belebung erzeugt und die Aktienkurse steigen lässt. Dabei könnte es sich aber um ein Strohfeuer handeln, denn längerfristig werden unter einer Regierung Trump Maßnahmen diskutiert, die Sand ins Getriebe der amerikanischen Konjunktur und der internationalen Arbeitsteilung streuen würden. Anfängliche Gewinne sind dann schnell dahin.

Unabhängig von dem Wahlausgang in den USA kann es ohnedies zu unerwarteten Entwicklungen an den Börsen kommen, wenn sich weltweite Faktoren verändern. Das ließ sich auch in der ersten Amtszeit von Trump und dann beim Übergang zu Biden beobachten.

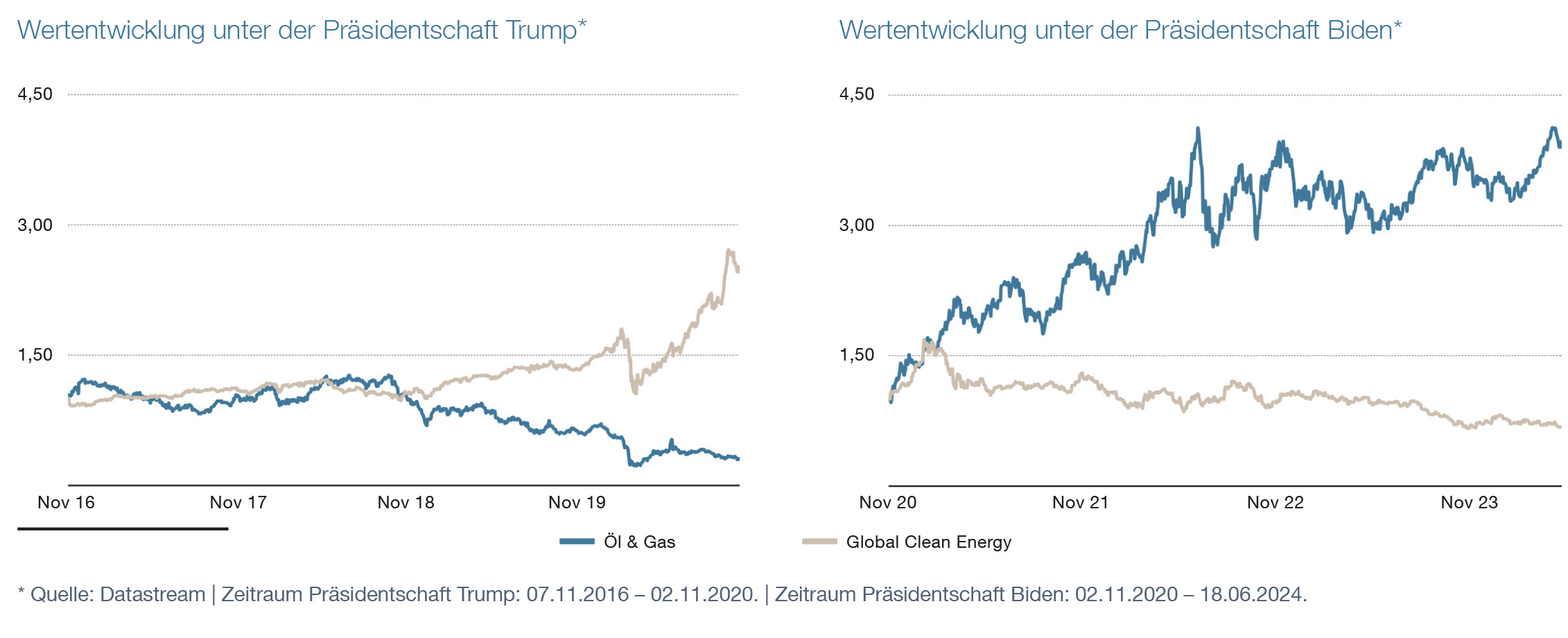

Unter Trump performte „Clean Energy“ – unter Biden „Öl und Gas“

So wären Investoren von 2016 bis 2020 unter Trump gut beraten gewesen, stark auf erneuerbare Energien zu setzen und fossile Energieträger oder Rüstungsunternehmen zu vermeiden. Seit der Regierungsübernahme von Biden sind es dagegen genau die fossilen Energieunternehmen und Rüstungswerte, die hohe Gewinne erzeugt haben, während erneuerbare Energiewerte verlieren. Das hatte allerdings nichts mit der Politik der Regierungen zu tun, sondern vor allem mit der weltpolitischen Lage und dem Angriff Russlands auf die Ukraine.

Anleger sollte sich also nicht in erster Linie an politischen Entwicklungen orientieren, sondern die weltwirtschaftliche Lage und die makroökonomischen Trends zum Ausgangspunkt der Überlegungen machen. Und da sind die wirtschaftlichen Aussichten auf ein moderates US-Wachstum in 2025 recht gut.

Aber nicht wegen, sondern vielleicht sogar trotz Donald Trump.

Das könnte Sie auch interessieren:

- „Eine Zinssenkung wäre nicht unbedingt erforderlich gewesen“ von Dr. Michael Heise, Chefökonom HQ Trust und Jochen Mörsch, Kommunikationschef HQ Trust

- Auch das Generationenkapital benötigt eine strategische Asset Allokation von Dr. Michael Heise, Chefökonom HQ Trust

- Nvidia & SAP: Wie wenige Titel den Indexerfolg bestimmen von Pascal Kielkopf, Kapitalmarktanalyst HQ Trust

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.