Halloween, Thanksgiving, Black Week und natürlich das Weihnachtsgeschäft. Viele Unternehmen sehnen das vierte Quartal herbei: die Technologiebranche etwa. Oder der zyklische Konsum. Ob deren Aktien bereits zum Jahresende ansteigen, im Frühjahr, wenn sie die Ergebnisse vorlegen, oder gar nicht, hat Pascal Kielkopf ausgerechnet.

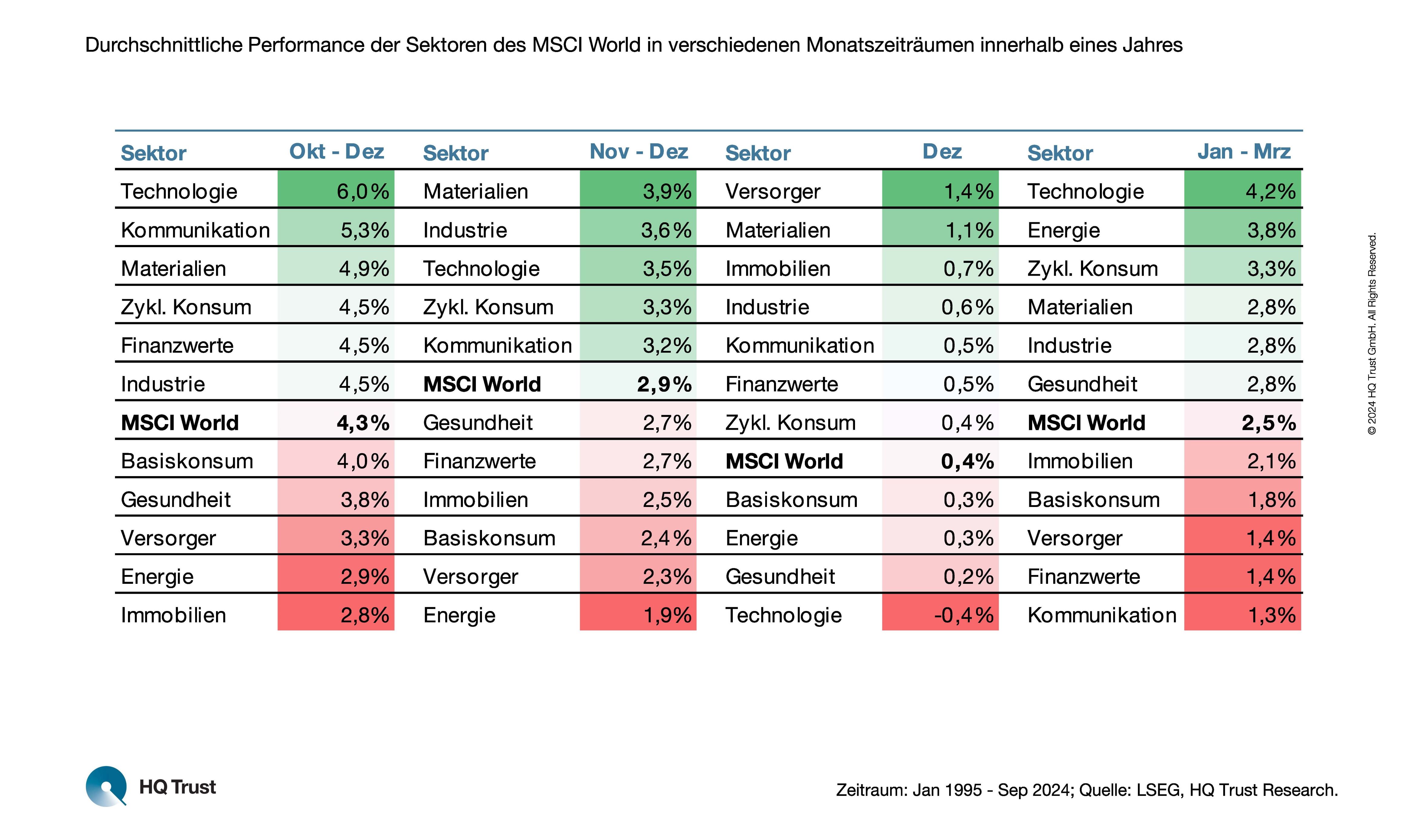

Das vierte Quartal verläuft nicht nach einem einheitlichen Muster: Die Sektoren, die am stärksten profitieren, können je nach betrachtetem Zeitraum stark variieren.

Der Kapitalmarktanalyst bei HQ Trust berechnete die durchschnittliche Performance der elf Sektoren sowie des MSCI World für den Zeitraum von Januar 1995 bis September 2024.

- „Schaut man auf das komplette letzte Quartal zeigt sich ein Ergebnis, das viele Investoren erwartet haben dürften.“

- „In den Monaten von Oktober bis Dezember stehen Sektoren ganz vorne, die häufig einen guten Teil ihres Umsatzes am Jahresende erzielen: Technologie, Kommunikation und zyklischer Konsum.“

- „Deutlich hinter dem MSCI World lagen im letzten Quartal im Schnitt der vergangenen rund 30 Jahre Aktien aus den Bereichen Immobilien, Energie und die Versorger.“

- „Die Sektoren erzielen aber keine konstante Outperformance: Schauen Investoren nur auf die Renditen des letzten Monats eines Jahres ändert sich das Bild komplett.“

- „Im Dezember stehen die Versorger ganz vorne. Die Technologieaktien sind nun sogar das Schlusslicht.“

Und welcher Sektor dominiert das erste Quartal?

- „In den Monaten von Januar bis März zeigt sich ein ähnliches Bild wie im vierten Quartal.“

- „Mit Technologie und dem zyklischen Konsum sind zwei der drei Top-Sektoren identisch. Hinzu kommen die Energiewerte.“

- „Die Technologieaktien profitieren dabei aber vom starken Januar. Im Februar liegen sie deutlich hinter dem MSCI, im März auf gleicher Höhe.“

Was können Anleger daraus lernen?

- „Die Analyse zeigt, dass bestimmte Sektoren in bestimmten Jahreszeiten tendenziell besser abschneiden.“

- „Wer von saisonalen Trends profitieren möchte, kann auf Sektor-ETFs setzen. Mit ihnen investieren Anleger breit gestreut in eine Branche, ohne einzelne Aktien auswählen zu müssen.“

- „Auch wenn saisonale Muster erkennbar sind, sollten Investoren kurzfristige Schwankungen nicht überbewerten. Eine langfristige Anlagestrategie, die auf Diversifizierung setzt, ist in der Regel erfolgreicher.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Zeitraum: Jan 1995 - Sep 2024; Quelle: LSEG, HQ Trust Research.