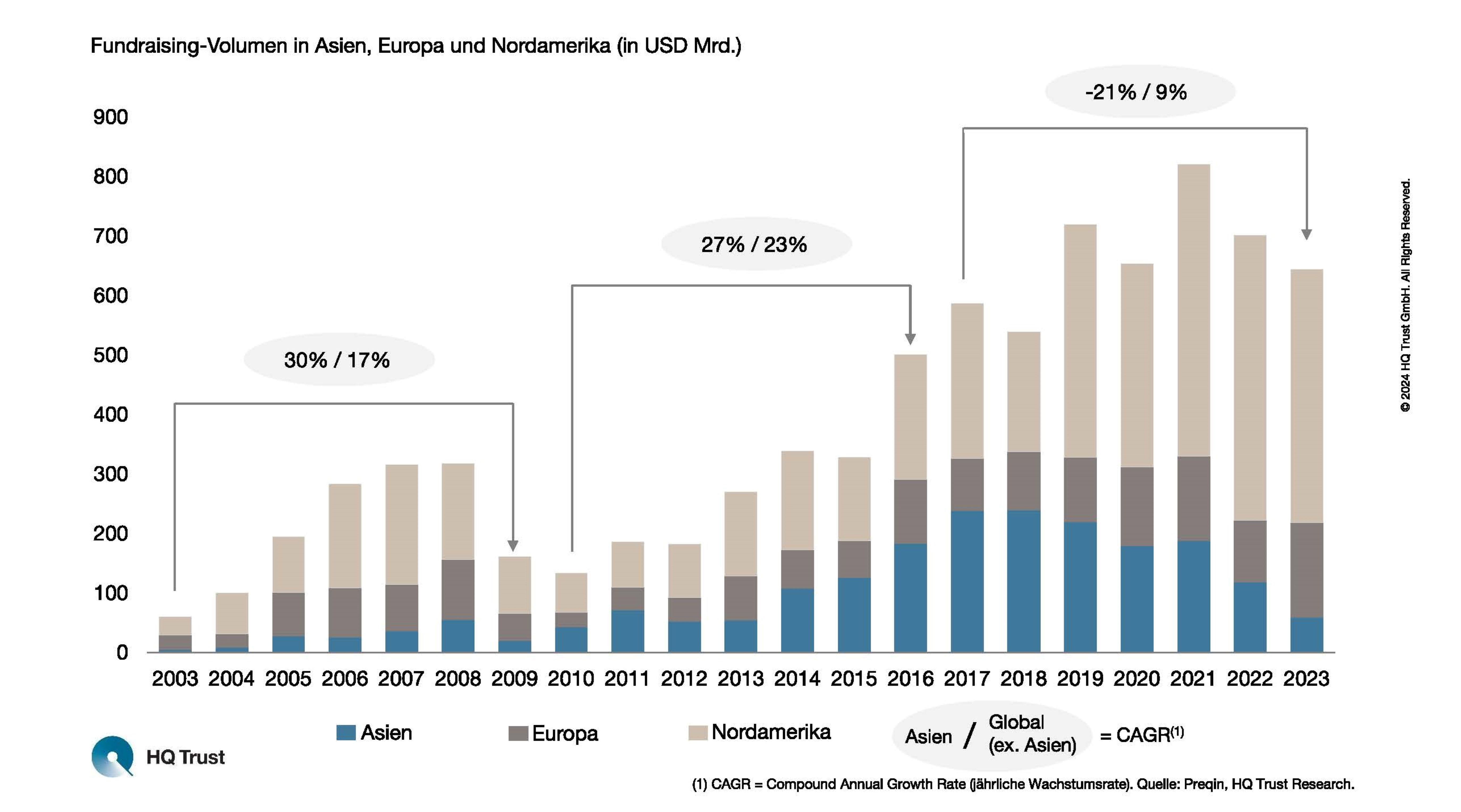

Private Equity bleibt gefragt: Das Fundraising-Volumen der Anlageklasse ist in den vergangenen 20 Jahren global stark angestiegen. Während sich das Wachstum in Europa und Nordamerika kontinuierlich fortsetzte, kam es in Asien in den vergangenen fünf Jahren zu einem überproportional starken Rückgang. Kay Gallus erklärt die Hintergründe – und sagt, ob sich Investments in der Region weiterhin lohnen.

Nach starkem Wachstum ging das Private Equity-Fundraising in Asien seit dem Jahr 2017 stark zurück. In Europa und den USA legte es dagegen weiter zu.

Der Co-Leiter dieses Bereichs bei HQ Trust analysierte das Fundraising-Volumen für die Strategien Venture Capital, Growth und Buyout. Um die jährliche Wachstumsrate messen zu können, blickt der Private Equity-Experte auf die annualisierte Wachstumsrate (Compound Annual Growth Rate, kurz CAGR). Die Analyse von Kay Gallus umfasst die Jahre von 2003 bis einschließlich 2023.

- „Das globale Fundraising-Volumen wuchs in den vergangenen 20 Jahren im Schnitt um 13 % p.a., wobei der Höchststand im Jahr 2021 erreicht wurde.“

- „Der asiatische Markt legte über diesen Zeitraum mit 14 % p.a. ebenso schnell zu wie der nordamerikanische Markt, jedoch ausgehend von einer niedrigeren Basis und mit höherer Volatilität und Zyklik, welche sich auch zuletzt zeigt.“

- „Nach dem Allzeithoch aus dem Jahr 2018 ging das Fundraising-Volumen in Asien allerdings um knapp 75 % stark zurück. Insbesondere aufgrund des zuletzt starken Rückgangs macht der asiatische Markt heute nur 9 % am Gesamtmarkt aus.“

Zu den Hintergründen sagt Kay Gallus:

- „Verglichen mit westlichen Private Equity-Märkten ist der asiatische Markt deutlich jünger. Dies zeigt sich etwa in dem hohen Anteil an jungen Managern, die von einem erschwerten Fundraising-Umfeld, wie dem aktuellen, besonders stark betroffen sind.“

- „Die gestiegene Volatilität an den Aktienmärkten führt gepaart mit einem angespannten makroökonomischen Umfeld zu weniger Börsengängen. Insbesondere der chinesische Private Equity-Markt ist historisch jedoch stark von Börsengängen als Veräußerungskanal abhängig.“

- „Hinzu kommt die grundsätzliche Zurückhaltung primär westlicher Investoren mit Blick auf Investitionen speziell in China, vor dem Hintergrund geopolitischer Risiken.“

Sind Investitionen in Asien derzeit aussichtsreich?

- „Keine der relevanten analysierten Subregionen in Asien liefert durchgehend überzeugende Argumente für eine signifikante Allokation.“

- „Die Anlageklassen Venture Capital und Growth weisen, insbesondere vor dem Hintergrund schwieriger Governance-Regelungen in Asien, ein schlechteres Rendite-Risiko-Profil auf, weshalb wir zu einem Fokus auf Buyout-Transaktionen raten.“

- „Eine Investition in Asien sollte hauptsächlich in Bezug auf Diversifikationsaspekte im Portfoliokontext eine Rolle spielen.“

- „Es empfiehlt sich, mit erfahrenen Managern zu investieren, welche aufgrund ihrer Erfahrung und ihres Netzwerks schnell auf sich ändernde Rahmenbedingungen in einzelnen asiatischen Märkten reagieren können und dies für sich zu nutzen wissen.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

(1) CAGR = Compound Annual Growth Rate (jährliche Wachstumsrate). Quelle: Preqin, HQ Trust Research.