Auch wenn die Phasen sehr hoher Preissteigerungen vorüber sind, besiegt ist die Inflation ganz offensichtlich nicht: Zuletzt sind wichtige Inflationsdaten angestiegen, die Kerninflation erweist sich als hartnäckig. Michel Caspary und Friedrich Pressler über eine Anlageklasse, die den Preissteigerungen dank inflationsindexierter Verträge etwas entgegenzusetzen hat.

Infrastrukturinvestitionen bieten einen robusten Inflationsschutz, eine gewisse Preissetzungsmacht – und steigende Gewinne.

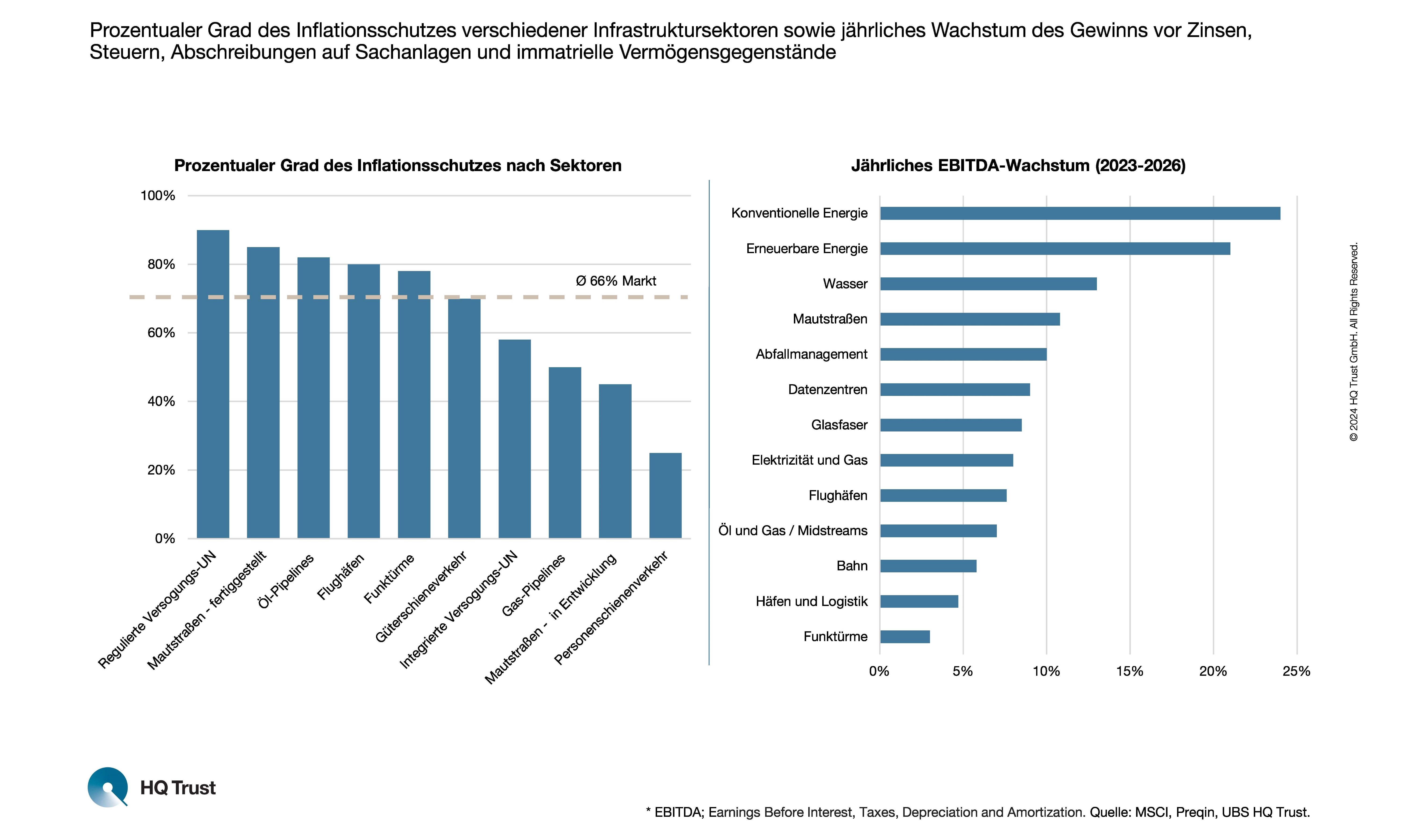

Friedrich Pressler, Investment Manager bei HQ Trust, ermittelte den prozentualen Grad des Inflationsschutzes in verschiedenen Infrastruktursektoren – und zeigt, wie sich in diesen Sektoren die Gewinne vor Zinsen, Steuern, Abschreibungen auf Sachanlagen und immateriellen Vermögensgegenständen (EBITDA; Earnings Before Interest, Taxes, Depreciation and Amortization) entwickeln.

- „Die meisten Infrastrukturinvestments haben inflationsindexierte Verträge, durch die ein Großteil der Inflation weitergegeben werden kann.“

- „Andere Infrastruktur-Assets haben eine Preissetzungsmacht und können dadurch Ihre Einnahmen steigern. Über alle Sektoren sind mehr als zwei Drittel der Unternehmen in der Lage die Kosten der Inflation weiterzugeben.“

- „Das stark steigende EBITDA in allen Sektoren unterstreicht diese Charakteristik und trägt zu den stabilen und steigenden Bewertungen bei.“

In den einzelnen Sektoren gibt es dennoch große Unterschiede, sagt Friedrich Pressler:

- „Über alle Branchen hinweg liegt der Anteil der inflationsindexierten Verträge bei 60 %. Besonders hoch ist er bei den regulierten Versorgern, fertiggestellten Mautstraßen und Öl-Pipelines.“

- „Das Gewinnwachstum kann sich sehen lassen: Im Schnitt sollten die unterschiedlichen Infrastruktursektoren auf ein EBITDA-Plus von 10,2 % kommen.“

- „Überproportional legten die Gewinne in den Bereichen Energie, Wasser und bei den Mautstraßen zu.“

Ob es im Bereich Infrastruktur auch weiterhin zu einer stabilen Wertentwicklung kommen sollte, erklärt Senior Investment Manager Michel Caspary:

- „Die wachsende Nachfrage nach nachhaltigen Infrastrukturprojekten, insbesondere in den Bereichen erneuerbare Energien und Digitalisierung, bietet Investoren langfristige Wachstumschancen.“

- „Öffentlich-private Partnerschaften (PPPs) werden zunehmend an Bedeutung gewinnen, da öffentliche Investitionen allein nicht ausreichen, um den steigenden Infrastrukturbedarf zu decken.“

- „Herausforderungen wie Inflation, hohe Zinsen und geopolitische Risiken bleiben bestehen, bieten jedoch auch Chancen.“

- „Infrastruktur bleibt eine bevorzugte Anlageklasse, da sie stabile, langfristige Renditen verspricht, mit einem zunehmenden Fokus auf Inflationsschutz, Nachhaltigkeit und digitale Transformation langfristige Renditen und laufende Ausschüttungen erwirtschaften wird.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

* EBITDA; Earnings Before Interest, Taxes, Depreciation and Amortization. Quelle: MSCI, Preqin, UBS HQ Trust Research.