Die Region Nordamerika ist bei allen gängigen Bewertungskennzahlen weltweit die teuerste. Doch kann man die Zahlen überhaupt vergleichen? Schließlich gibt es in den USA viel mehr Technologieunternehmen als in Europa. Ganz so einfach ist es nicht, sagt Sven Lehmann.

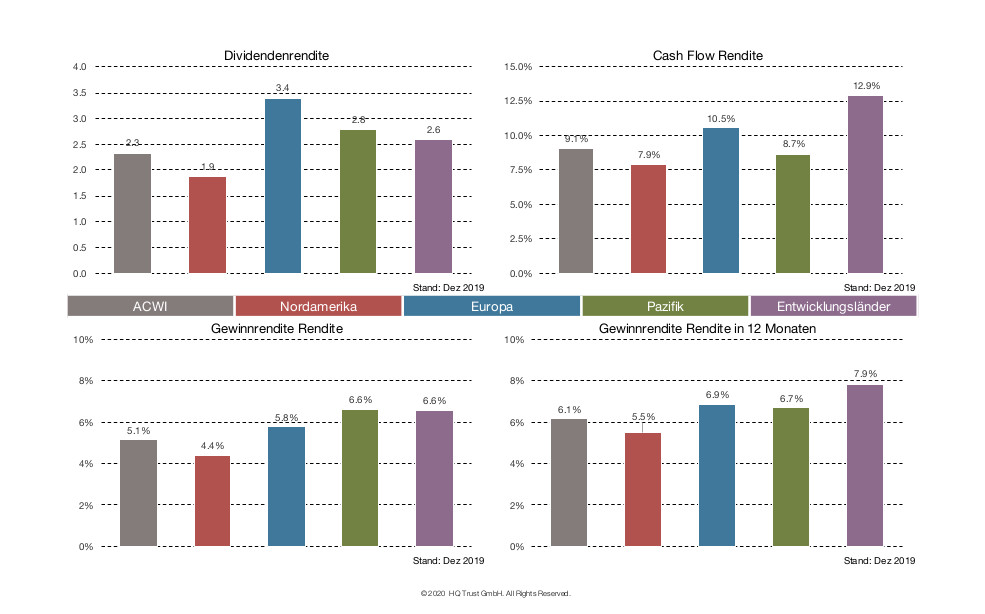

Wenn Anleger die Bewertungskennzahlen für die einzelnen Regionen des MSCI ACWI betrachten, wird Ihnen bereits auf dem ersten Blick klar, dass es große Differenzen gibt. Beispiel Dividendenrendite: Beim marktbreiten Index liegen die Ausschüttungen im Schnitt bei 2,3 Prozent. Am höchsten sind die Dividenden in Europa (3,4 Prozent), dahinter folgen die Pazifik-Region (2,8 Prozent) und die Schwellenländer (2,6 Prozent). Das Schlusslicht bilden die USA mit im Schnitt gerade einmal 1,9 Prozent Ausschüttungsrendite.

Bei anderen Kennzahlen wie der Cash Flow-Rendite (Cash Flow/Kurs), der aktuellen Gewinnrendite (Gewinn/Kurs) oder den Analystenschätzungen für die Gewinnrendite des Folgejahres ergibt sich das gleiche Bild: Die Ergebnisse sind zwar sehr unterschiedlich für die einzelnen Regionen – doch die Region Nordamerika ist immer die teuerste.

Die folgende Analyse untersucht die Fragestellung, inwieweit diese Bewertungsdifferenzen auf unterschiedliche sektorale Zusammensetzungen der betroffenen Indizes einerseits und auf unterschiedliche Bewertungsniveaus dieser Indizes andererseits zurückzuführen sind.

Bewertungskennzahlen nach Regionen

Die Zusammensetzung regionaler Aktienmarktindizes nach Sektoren ist sehr unterschiedlich

Einige Marktbeobachter sind der Meinung, dass man die Zahlen nicht vergleichen kann. Der Grund sei die unterschiedliche Zusammensetzung der Regionen – eine Argumentation, die auch häufig bei der Erklärung der unterschiedlichen Ertragsentwicklung angeführt wird.

Vereinfacht gesagt, wird die sehr gute Wertentwicklung nordamerikanischer Aktien dem IT-Sektor zugeschrieben, der in den USA, die knapp 95% dieser Region ausmachen, sehr groß ist. Auf der anderen Seite ziehen Marktbeobachter für die schlechtere Wertentwicklung von Europa eine hohe Bankengewichtung heran.

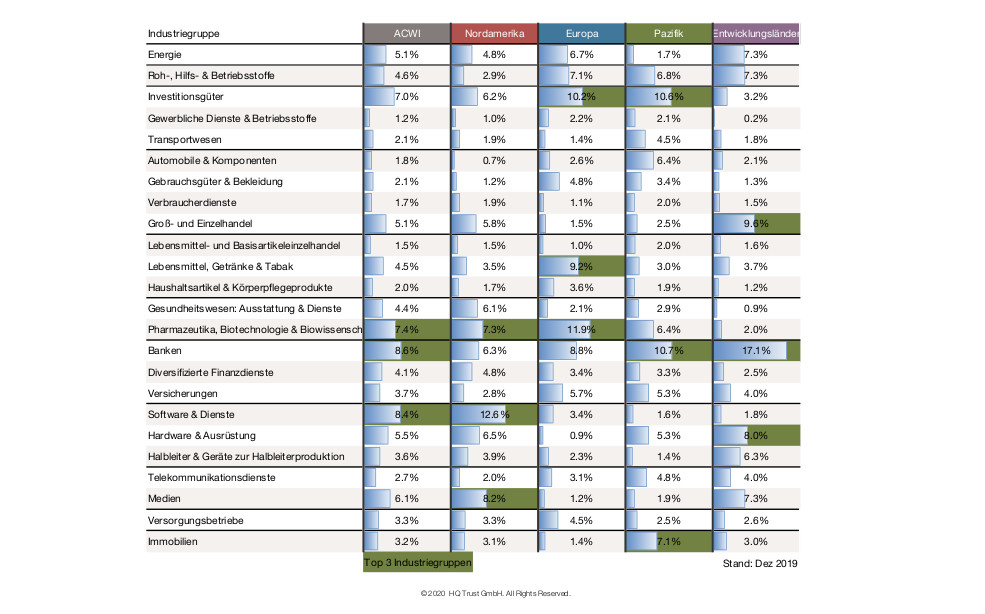

Ein Blick auf Industriegruppen-Ebene der MSCI Indizes zeigt die sehr unterschiedliche Aufteilung der Regionen:

Zusammensetzung der MSCI Indizes

In Europa belegt die Pharmabranche dank großer Player wie Roche oder Novartis sogar den Spitzenplatz, gefolgt von Investitionsgüterherstellern. Dafür rangieren die Banken nicht mehr unter den Top 3 Industriegruppen. Dort befinden sich Lebensmittel, Getränke und Tabak – ein Sektor, der sich im Gegensatz zu den Banken in den vergangenen Jahren sehr gut entwickelt hat.

Der IT-Sektor und insbesondere die Industriegruppe Software & Dienste sind in Nordamerika tatsächlich besonders groß. Allerdings liegen auf den Plätzen zwei und drei mit der Pharma- und der Medienbranche zwei Sektoren, die nicht zu den Hightechs gehören.

Dafür sind die Banken in den Entwicklungsländern mit Abstand am größten, gefolgt von Handel und Hardware.

Von geringer Bedeutung ist hier der Gesundheitssektor. In der Pazifikregion befindet sich die Immobilienbranche unter den

Top 3, wobei die Top-Plätze an Investitionsgüter und Banken gehen. Von geringer Bedeutung ist dafür der Energiesektor.

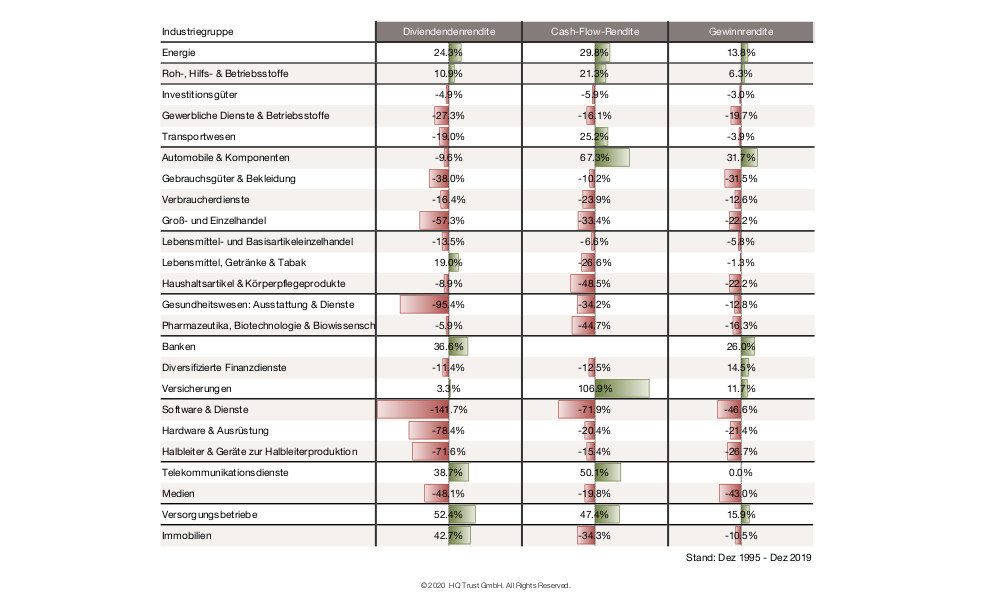

Die Sektoren sind im Mittel unterschiedlich zum MSCI ACWI bewertet

Bei dem Vergleich der Bewertungskennzahlen in den einzelnen Regionen sollten Anleger auch beachten, dass die Sektoren im Mittel unterschiedlich zum MSCI ACWI bewertet sind. In der folgenden Tabelle sind die historischen Mittelwerte der relativen Bewertungen zum MSCI ACWI über den natürlichen Logarithmus der Kennzahlen Dividendenrendite, Cash Flow Rendite und Gewinnrendite berechnet, wobei höher günstiger ist: Die Tabelle zeigt deutlich, dass der IT-Sektor historisch immer teurer als andere Branchen war, vor allem bei der Dividendenrendite. Kombiniert man dies mit der deutlichen Übergewichtung des IT-Sektors von Nordamerika, kann man auf den ersten Blick zu dem Schluss kommen, dass die Bewertungsunterschiede der Regionen aus den unterschiedlichen Gewichtungen kommen.

Historische relative Bewertung zum ACWI

Die Bewertungsunterschiede der Regionen lassen sich zerlegen

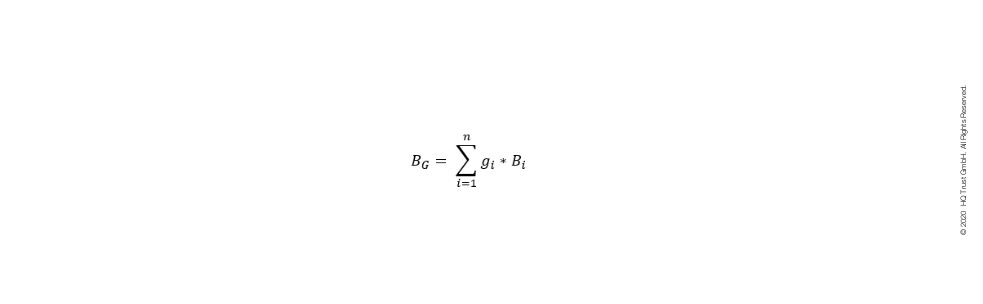

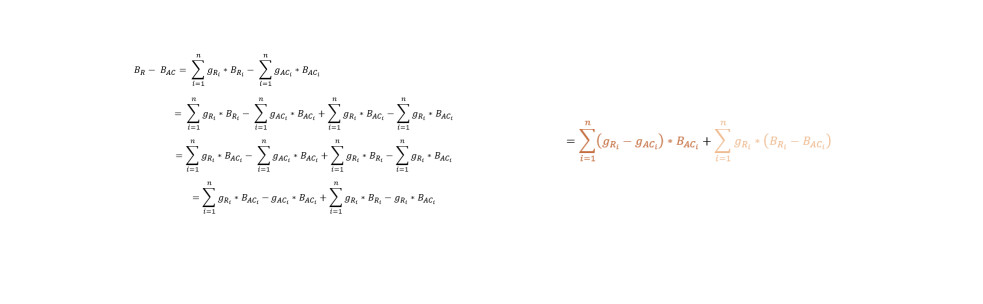

Doch diesen Schluss auf Basis eines Sektors zu ziehen, ist zu kurz gesprungen, zumal man mit wenigen Rechenschritten die Bewertungsunterschiede der Regionen zerlegen kann – in Unterschiede aus der Gewichtung und tatsächliche Bewertungsdifferenzen. Schließlich setzt sich die Bewertung des Gesamtmarktes (BG) aus der gewichteten (gi) Summe der Bewertungen Bi der einzelnen Sektoren zusammen:

Somit kann man die Bewertungsdifferenz einer Region BR mit der Bewertung des MSCI ACWI BAC bilden, und durch eine Addition der 0 eine Zerlegung in einen Allokationsteil und reinen Bewertungsteil aufteilen:

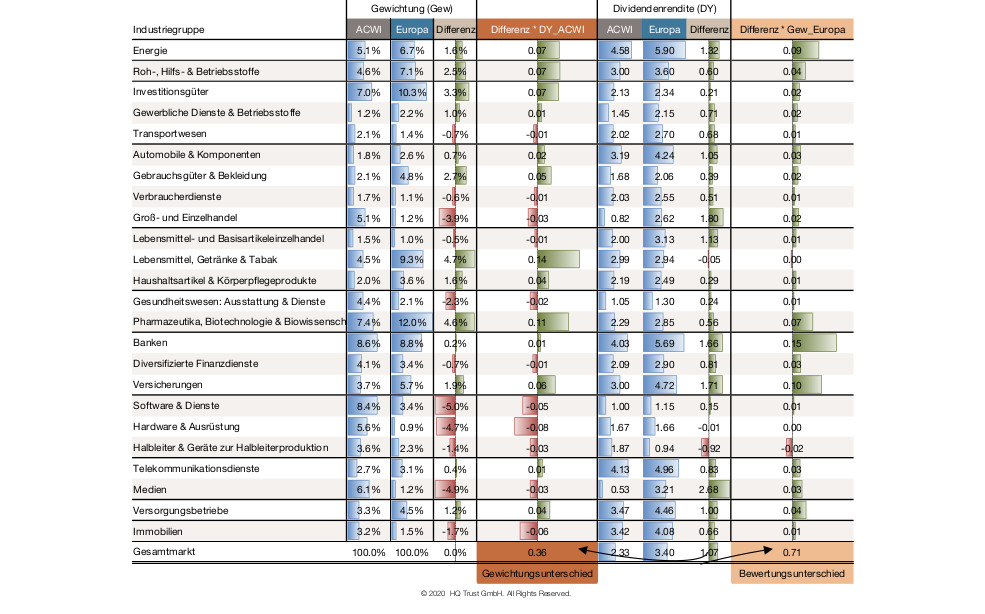

Auf diese Weise hat HQ Trust die Bewertungsdifferenz in zwei Teile zerlegt: Einer stammt von der unterschiedlichen Gewichtung der Sektoren. Der andere Teil kommt aus der Bewertungsdifferenz der einzelnen Sektoren. Exemplarisch haben wir dies in der nachfolgenden Darstellung bei der Dividendenrendite europäischer Aktien und dem ACWI durchgeführt.

Beispielrechnung Dividendenrendite Europa

Bereits auf den ersten Blick wird deutlich, dass nahezu alle Industriegruppen in Europa eine höhere Dividendenrendite aufweisen als die entsprechenden Industriegruppen des ACWI. Daher ist klar, dass die Bewertungsdifferenz nicht alleine von der unterschiedlichen Gewichtung der Industriegruppen kommen kann. Diese Aufteilung liefert aber auch einen Beitrag:

Sektoren mit einer hohen Dividendenrendite – wie Energie oder Banken – sind in Europa viel höher als im ACWI gewichtet. Zudem ist die Dividendenrendite in den einzelnen Untergruppen des IT-Sektors, der in Europa deutlich geringer gewichtet ist, viel niedriger. Insgesamt kommen zwei Drittel der höheren Dividendenrendite aus der Bewertung der Industriegruppen.

Diese Erkenntnisse lassen sich nun sehr einfach für die unterschiedlichen Regionen und Kennzahlen berechnen. In den Abbildungen rechts sind die Ergebnisse komprimiert zusammengefasst:

Mit Hilfe dieser Abbildung lassen sich auch zwei Regionen in einer Kennzahl leicht vergleichen, in dem man über die Differenz zum ACWI vergleicht. Ein Beispiel: Die Differenz der Dividendenrendite von Europa und USA beträgt 3,40 – 1,87 = 1,53. Die Aufteilung in die beiden Komponenten berechnet man über die Differenz zum ACWI.

Dadurch ergibt sich für den Teil der Gewichtungsunterschiede der Sektoren 0,36 – (-0,22) = 0,58 und für den Teil der Bewertungsunterschiede der Sektoren 0,71 – (-0,25) = 0,96. Dies zeigt, dass der Unterschied in der Dividendenrendite nur zu rund einem Drittel aus der unterschiedlichen Gewichtung stammt.

Fazit

Die Bewertungsdifferenzen von Nordamerika stammen nur rund zur Hälfte aus der unterschiedlichen Gewichtung der Sektoren. Das gleiche Bild bietet sich bei Europa, nur dass dieser Kontinent in allen Kennzahlen günstiger ist als der ACWI.

Differenzierter ist das Bild in der Region Pazifik. Hier kommen die Bewertungsvorteile bei den Schätzungen der Gewinnrendite alleine aus den Gewichtungsunterschieden. Bei der Cash Flow-Rendite ist sogar der Teil der Bewertungsunterschiede der Sektoren viel größer und wird durch die Gewichtungsunterschiede der Sektoren verringert.

In den Entwicklungsländern kommt mit Ausnahme der Dividendenrendite der Hauptteil der Differenz aus den Bewertungsunterschieden der Sektoren.

Zum Autor

Sven Lehmann ist seit 2011 im Portfoliomanagement bei HQ Trust tätig und dort unter anderem für die Erstellung, Pflege und Analyse von Modellen für Volkswirtschaft und Kapitalmärkte verantwortlich.

Seit 2012 managt er den Fonds HQT Global Quality Dividend. Der Diplom-Wirtschaftsmathematiker verfügt über mehr als 16 Jahre Erfahrung in der Finanz- und Versicherungswirtschaft.

Zu HQ Trust

HQ Trust ist das Multi Family Office der Familie Harald Quandt. Wir kümmern uns um das Vermögen von Privatpersonen, Familien, Stiftungen und institutionellen Anlegern. Unser Team bietet Dienstleistungen in den Bereichen Family Office, Private Vermögensverwaltung, Alternative Investments und Beratungsdienstleistungen für institutionelle Anleger.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quellen: Refinitiv Datastream, eigene Berechnungen.