Das vergangene Jahr war für viele Fondsmanager nicht leicht. Wenige, dafür aber sehr große Unternehmen sorgten für die Performance – und das nicht nur in den USA, sondern auch in vielen anderen Ländern. Galt also: Je höher der Anteil kleiner Aktien, desto schlechter die Rendite? Fondselektor Jan Tachtler hat sich die Fonds angeschaut, die in den deutschen Aktienmarkt investieren – und kam zu überraschenden Erkenntnissen.

Je höher der Small-Cap-Anteil im Fonds, desto schlechter fiel die Rendite 2023 aus? Nein. Ein Herausrechnen des Größeneffekts verbessert das Bild kaum.

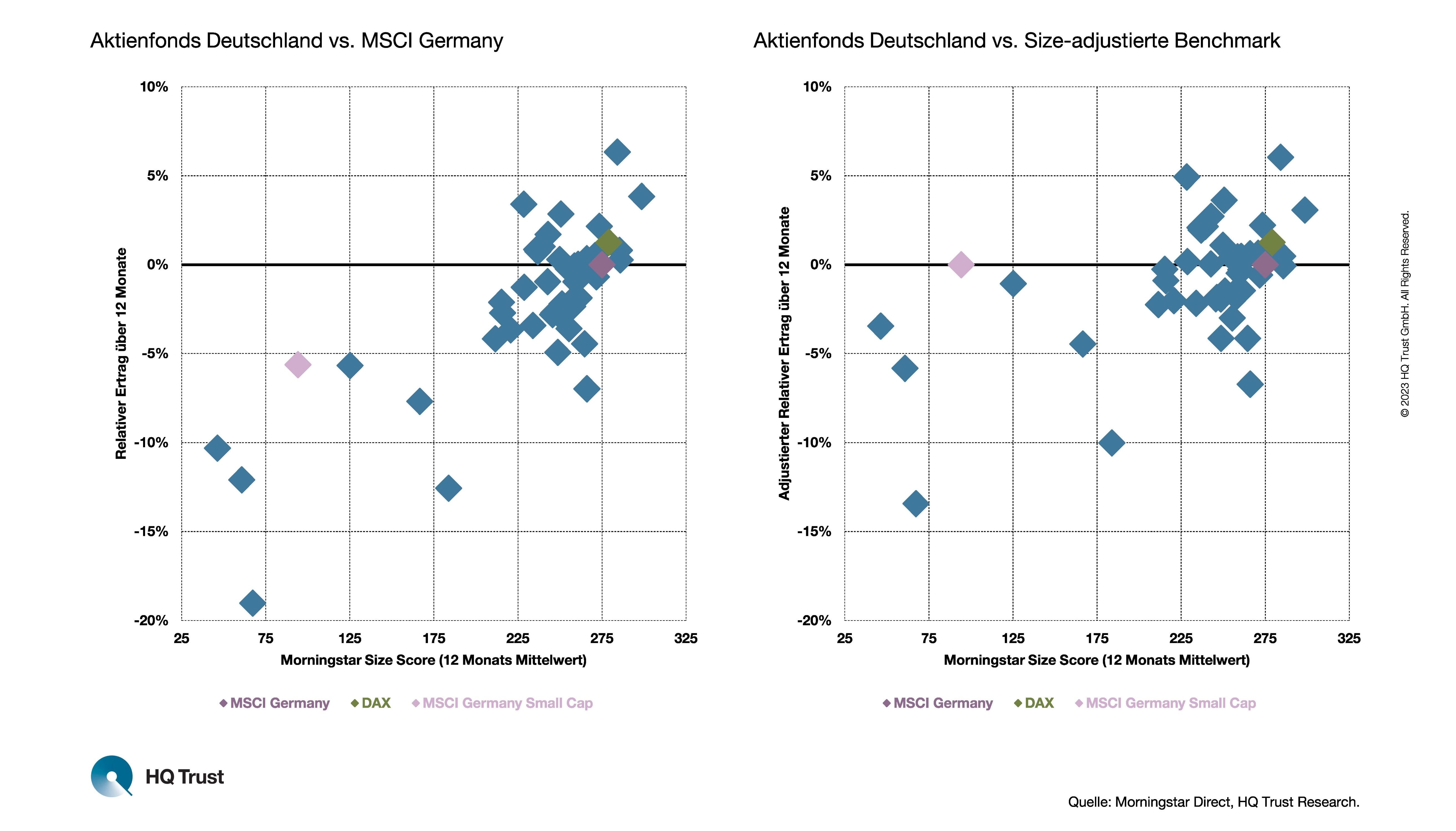

Der Fondsanalyst von HQ Trust nahm insgesamt 48 Fonds sowie 3 Aktienindizes, den DAX, den MSCI Germany und den MSCI Germany Small Cap unter die Lupe. Für diese Gruppe ermittelte Jan Tachtler die Performance für das Gesamtjahr 2023 und den sogenannten Morningstar Size Score. Diese Maßzahl fällt umso höher aus, je größer die Marktkapitalisierung einer Aktie beziehungsweise, je größer die durchschnittliche Marktkapitalisierung eines Portfolios ist.

Auf den ersten Blick scheint es einen Zusammenhang zwischen der Fonds-Performance und dem Anteil von Unternehmen mit einem niedrigeren Börsenwert zu geben:

- „Von den 48 analysierten Aktienfonds konnten nur 16 den marktbreiten MSCI Germany vor Abzug der Kosten übertreffen – eine Quote von 33 %.“

- „Bei den Fonds, die im Schnitt einen niedrigeren Börsenwert hatten als der Index, fällt die Quote mit 27 % sogar noch etwas schlechter aus.“

Da es neben dem Börsenwert weitere Gründe für eine Underperformance geben kann – sektorale Unterschiede etwa, verschiedene Anlagestile oder die Titelauswahl – machte Jan Tachtler die Probe aufs Exempel. Der Fondsselektor rechnete im zweiten Schritt seiner Analyse den Effekt der unterschiedlichen Börsenwerte aus den Fonds und Indizes heraus und überprüfte so, ob die schlechtere Performance anschließend weiter fortbestand.

- „Nach der Adjustierung erzielten 20 Fonds eine Überrendite, also lediglich 4 mehr als im ersten Schritt der Analyse.“

- „Der Anteil der Aktienfonds Deutschland, die 2023 hinter dem adjustierten Index zurückblieben, liegt also weiterhin bei rund 60 %.“

- „Ein hoher Anteil kleinerer Aktien kann die Underperformance also nicht vollständig erklären.“

Investoren rät der Dachfondsmanager bei aktiv gemanagten Aktienfonds genau auf die Bedingungen der Produkte, ihre Zusammensetzung und den richtigen Vergleichsindex zu achten, bevor sie einsteigen:

- „Es gibt selten den einen Grund, der die Über- oder Underperformance eines Fonds erklärt.“

- „Anleger sollten genau auf die Zusammensetzung der Fonds und auf ihre Gebühren achten, um keine Überraschungen zu erleben.“

- „Fonds gegen einen Marktindex wie den DAX oder MSCI Germany zu messen, wird dem Investmentstil oder der Philosophie des Managers nicht immer gerecht, was seine wahre Leistung schwer interpretierbar macht.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: Morningstar Direct, HQ Trust Research.