Es sind vor allem kurzfristige Fragen, die Anleger gerade beschäftigen: Welche Branchen sind von der Coronakrise aktuell am stärksten betroffen? Wie kräftig brechen die Gewinne im nächsten Quartal ein? Und wann endet der Lockdown? „Für langfristige Anleger spielen diese Fragen keine große Rolle“, sagt Maximilian Kunz.

Anleger sollten den langfristigen Blick auf ein Unternehmen nicht vergessen. Selbst mehrere schlechte Quartale haben wenig Einfluss auf dessen Wert.

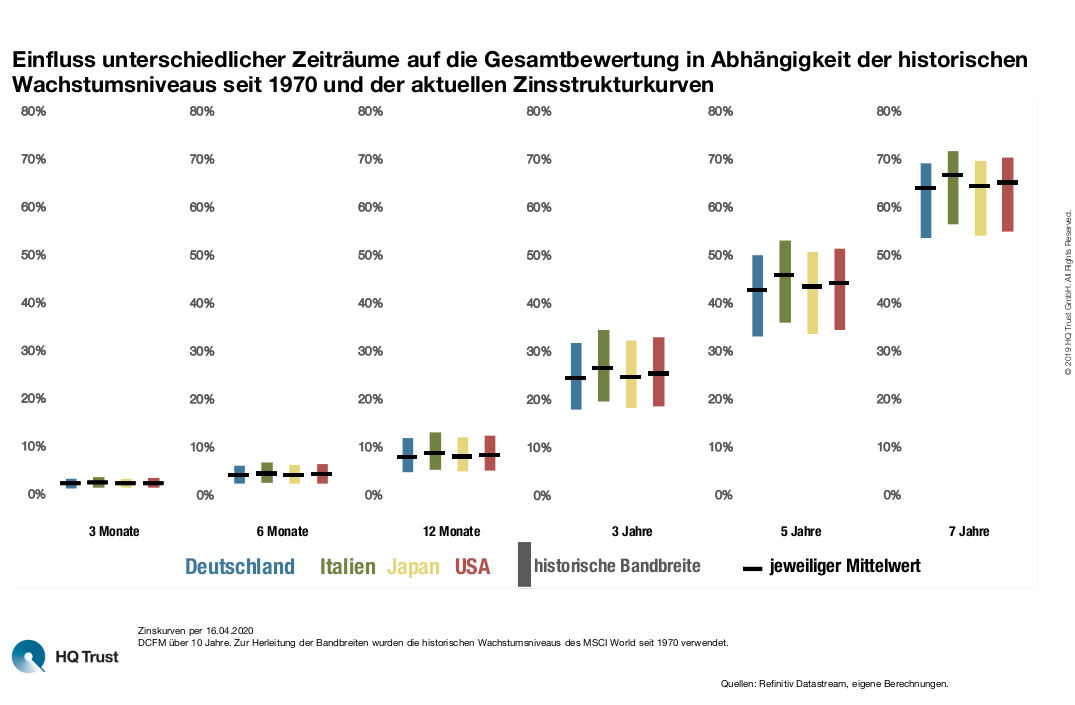

Im Rahmen seiner Analyse hat sich der Senior Analyst von HQ Trust angeschaut, wie stark sich mögliche Gewinnausfälle auf den langfristigen Wert einer Aktie auswirken. Basis seiner Berechnung ist das Discounted Cash Flow-Modell über die kommenden zehn Jahre. Um das Wachstum der Unternehmen einzuschätzen, verwendet Maximilian Kunz die Gewinnentwicklung der Unternehmen aus dem MSCI World seit dem Jahr 1970. Zudem berücksichtigt er das aktuelle Zinsniveau verschiedener Länder.

- „In der aktuellen, enorm kurzfristigen Diskussion gerät der viel wichtigere, langfristige Blick auf ein Unternehmen schnell in Vergessenheit.“

- „Aufgrund des aktuellen Niedrigzinsumfelds haben selbst mehrere schlechte Quartale einen eher geringen Einfluss auf den Wert eines Unternehmens.“

- „Schauen Anleger auf die kommenden zehn Jahre, haben die nächsten zwölf Monate naturgemäß nur einen Einfluss von zehn Prozent auf den Firmenwert. Durch die aktuelle Zinsstruktur liegt er aktuell sogar noch darunter.“

- „Und das gilt nicht nur für Deutschland oder Japan, wo die Zinsen aktuell sehr niedrig sind, sondern für Länder wie die USA oder Italien mit deutlich höheren Zinssätzen.“

- „Zwar wird es in der aktuellen Situation auch einige Unternehmen geben, die über mehrere Quartale Verluste erzielen. Im breiten Aktienmarkt bleiben die Gewinne jedoch insgesamt positiv. Auf der Indexebene des MSCI World gab es seit 1970 noch nie Verluste.“

Konkret bedeutet das beispielsweise für Deutschland:

- „Nimmt man die Gewinnentwicklung der vergangenen 40 Jahre als Grundlage, hätten die kommenden zwölf Monate lediglich acht Prozent des Aktienwerts ausgemacht.“

- „Das bedeutet: Brechen die Gewinne der kommenden zwölf Monate weg, sinkt der langfristige Wert einer Aktie im Schnitt lediglich um acht Prozent.“

- „Ist bereits nach sechs Monaten das Schlimmste überstanden, würde diese Zahl sogar unterhalb von fünf Prozent liegen.“

Zum Hintergrund: Das Discounted Cash Flow-Modell ist eine gängige Methode, um den Wert eines Unternehmens zu ermitteln. Dabei wird anhand künftiger Zahlungsüberschüsse der Unternehmenswert berechnet, wobei künftige Cash Flows abdiskontiert werden. Aufgrund der aktuellen Zinsstruktur ist der Abzinsungsfaktor im ersten Jahr sehr gering. Da die Gewinne in den kommenden Jahren wieder steigen dürften, wird die Relevanz des ersten Jahres noch einmal reduziert.

Die Übersicht unserer Chart of The Week-Veröffentlichungen finden Sie hier. popup:yes

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.