Wer Anleihen mit unterschiedlichen Restlaufzeiten im Portfolio hat, stellt fest, dass diese unterschiedlich stark schwanken: Mit zunehmender Restlaufzeit steigt das Schwankungsrisiko von Anleihen. Woran das liegt – und worauf insbesondere Fondsanleger achten sollten – erklärt Pascal Kielkopf.

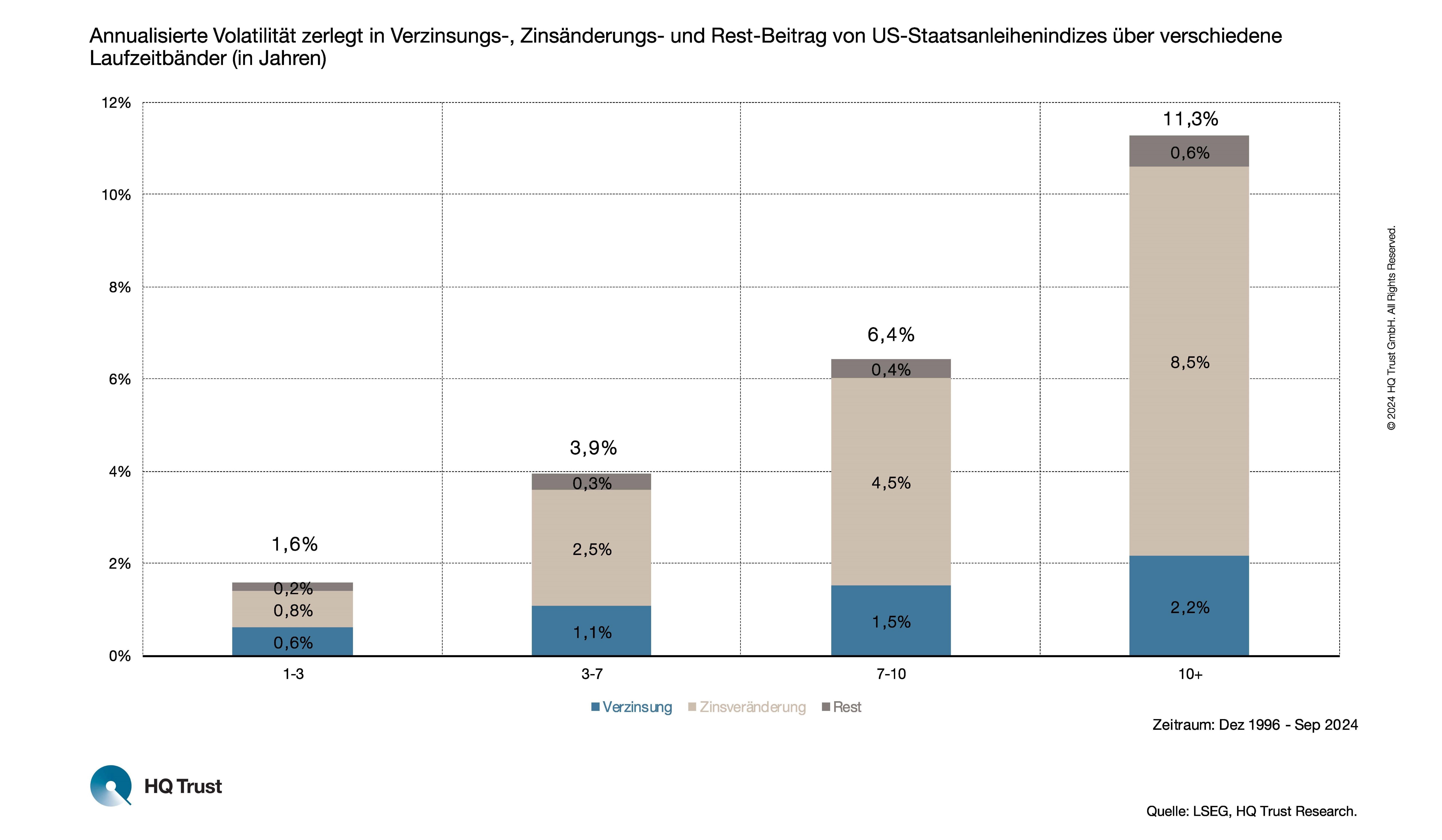

Je länger die Restlaufzeit einer Anleihe, desto stärker fallen die durchschnittlichen Schwankungen aus. Das liegt vor allem am zunehmenden Zinsänderungsrisiko.

Der Kapitalmarktanalyst von HQ Trust vergleicht in seiner neuen Untersuchung die durchschnittliche jährliche Volatilität von verschiedenen US-Staatsanleihen-Indizes. Dabei teilt Pascal Kielkopf die Ergebnisse danach auf, wie viel der jeweiligen Volatilität aus welchem Effekt resultiert: aus der Verzinsung, dem Risiko einer Zinsänderung und einer Restgröße. Dahinter verbergen sich vor allem die sogenannten Roll-Down-Effekte, die mit der sich im Zeitablauf abnehmenden Restlaufzeit eines Bonds zu tun haben. Der Untersuchungszeitraum läuft von Ende 1996 bis September 2024.

- „Bei Anleihen gilt: Je länger die Restlaufzeit, desto stärker fallen die durchschnittlichen Schwankungen aus.“

- „Dabei stammt das Gros der Volatilität nicht aus der aktuellen Verzinsung. Das Zinsänderungsrisiko ist bei allen Laufzeiten der dominante Effekt.“

- „Je länger die Restlaufzeit einer Anleihe, desto deutlicher tritt auch das Zinsänderungsrisiko zu Tage.“

- „Während es bei kurzlaufenden Anleihen die Hälfte der Schwankungen ausmacht, kommt bei sehr langlaufenden Bonds 75 % der Volatilität davon.“

- „Anleiheindizes mit langen Laufzeiten schwanken mit einer Volatilität von 11,3 % pro Jahr ähnlich stark wie Aktien.“

Was bedeutet das für Anleger?

- „Anleger sollten auch ihr Anleihenportfolio diversifizieren, um die Risiken zu streuen. Eine Kombination aus kurz-, mittel- und langlaufenden Anleihen kann helfen, das Gesamtportfolio stabiler zu machen.“

- „Wer mit seinem Anleiheinvestment keinen festen Zeithorizont hat und sich nicht laufend um die Wiederanlage fälliger Anleihen kümmern möchte, ist mit Anleihefonds gut aufgestellt. Mit gemischten Fonds, die Bonds verschiedener Laufzeiten enthalten, bewegen sich Investoren bei den Schwankungen im Mittelfeld.“

- „Auch bei den Fonds sollten Investoren genau hinschauen: Produkte, die nur Anleihen mit langen Restlaufzeiten enthalten, sind nicht für Anleger geeignet, die ihr Risiko streuen und ruhig schlafen möchten.“

- „In einem volatilen Zinsumfeld kann aktives Management Vorteile bieten: Professionelle Anleger reagieren mit dem sogenannten Durationsmanagement auf sich ändernde Marktzinsen und optimieren so Schwankungen und Rendite.“

Eine Übersicht unserer Chart of the Week-Veröffentlichungen finden Sie hier.

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.

Quelle: LSEG, HQ Trust Research.