Apple hat es getan. Und nun auch Tesla: In letzter Zeit haben einige populäre Unternehmen verkündet, dass sie einen Aktiensplit durchführen, was das ohnehin schon starke Marktsentiment in diesen Titeln weiter angeheizt hat. Ob sich Aktiensplits auch für Anleger lohnen oder eher eine Marketing-Maßnahme sind, analysiert Maximilian Kunz von HQ Trust.

Die Performance kann sich wahrlich sehen lassen: Die Aktie von Apple konnte nach der Verkündung des geplanten Splits ihre fulminante Performance fortsetzen. Auch die Ankündigung von Tesla einen Aktiensplit durchzuführen, hat den Kurs stark angefeuert. Zwischen der Ankündigung und dem tatsächlichen Split hat die Aktie in Euro um mehr als 50 % zugelegt – ohne dass neue fundamentale Daten bekannt geworden wären.

Einen Aktiensplit durchzuführen, ist für Unternehmen, deren Aktien sich besonders gut entwickelt haben, naheliegend: Der hohe Kurs könnte abschreckend auf neue, insbesondere kleinere, Investoren wirken. Die Gesellschaft führt daher einen Aktiensplit durch, um dem entgegenzuwirken. Konkret wird bei einem Split zumeist die Anzahl der ausgegebenen Aktien erhöht. Statt einer Aktie hat ein Apple-Aktionär nach dem Split nun vier Aktien im Portfolio, allerdings notiert der Kurs auch nur noch bei einem Viertel. Dadurch erhofft sich das Unternehmen eine erhöhte Nachfrage und somit eine weiterhin positive Entwicklung.

Anleger dürften sich nun die Frage stellen, ob Aktiensplits allgemein als treibender Faktor der Aktienperformance gesehen werden kann oder ob es sich bei Apple und Tesla um Ausreißer handelt. Um dem auf den Grund zu gehen, hat HQ Trust insgesamt knapp 7500 Aktiensplits untersucht, die wir in unserem Universum1 seit 1981 beobachten konnten. Dazu gehören beispielsweise Unternehmen wie Fielmann, Pfizer, SAP oder Starbucks. Diese Zahl umfasst sowohl normale Aktiensplits als auch Reverse Aktiensplits (Reverse Splits), bei denen zu klein gewordenen Aktien in eine größere Stückelung getauscht werden.

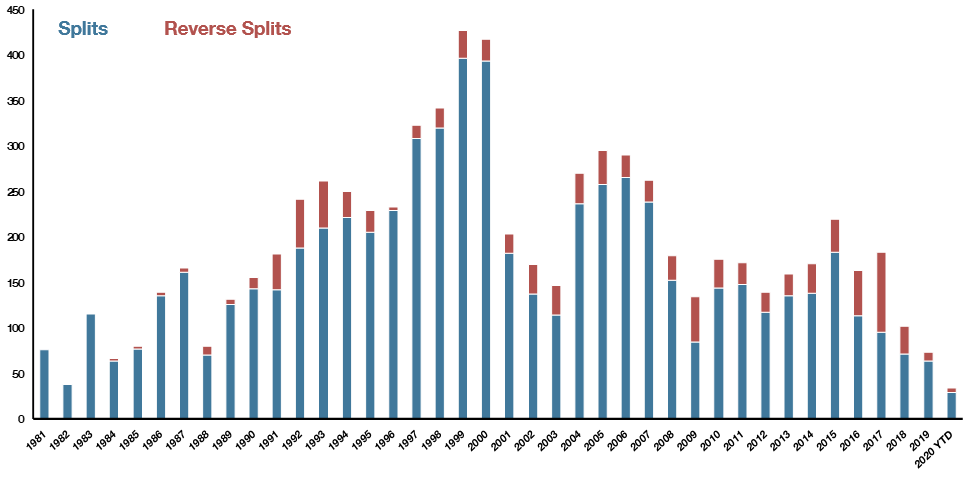

Abbildung 1. Aktiensplits bzw. Reverse Aktiensplits pro Kalenderjahr. Quelle: Datastream, eigene Berechnungen.

Auffällig ist hierbei, dass Höhepunkte in der Zahl an Aktiensplits insbesondere in den Jahren vor den vergangenen beiden größeren Krisen zu beobachten: Der absolute Höhepunkt war 1999 und 2000. Doch auch in den Jahren 2004 bis 2007 wurden vermehrt Aktiensplits durchgeführt. Allerdings beflügeln hohe Kurse nicht immer die Zahl der Splits: Die Jahre 2018 und 2019 markieren die niedrigste Anzahl an Aktiensplits seit 20 Jahren und auch das laufenden Jahr 2020 mit unter 50 Splits bis Anfang August scheint sich in diesen Trend einzuordnen.

Bei unserer Analyse haben wir die relative Entwicklung einer Aktie im Zeitraum von einem Jahr vor dem Aktiensplit und ein Jahr danach berechnet. Um die Daten von Aktien aus insgesamt 21 entwickelten Ländern belastbar vergleichen zu können, wurde die relative Performance gegen eine gleichgewichtete Benchmark aus allen Aktien des Landes in diesem Zeitraum ermittelt. Kurz gesagt, haben wir die Aktien, bei denen ein Split stattgefunden hat, mit der durchschnittlichen Aktie des relevanten Marktes verglichen2. Auch hierbei wurde zwischen normalen und Reverse Aktiensplits unterscheiden.

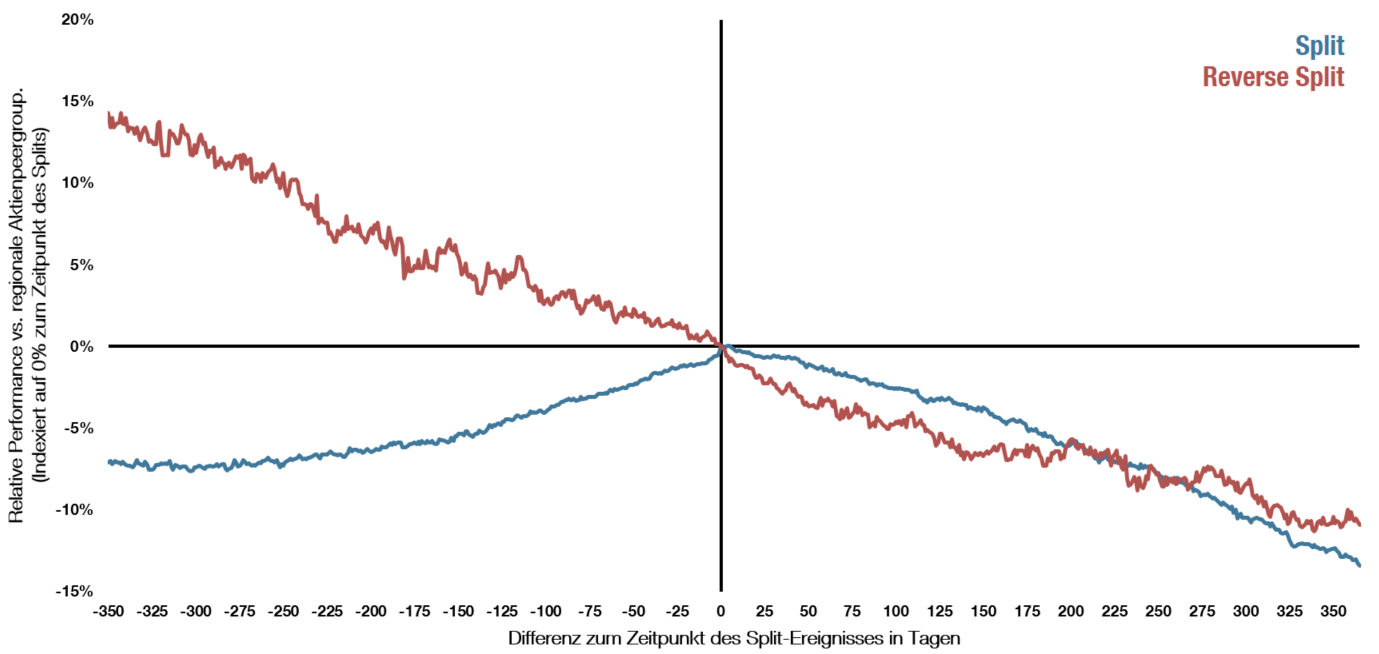

Abbildung 2. Median der relativen Performance gegen regionale Aktienpeergroup im Zeitraum um den Aktiensplit. Quelle: Datastream, eigene Berechnungen.

Wenn wir den Zeitraum vor dem Tag des Aktiensplits betrachten, bestätigen die Ergebnisse die natürliche Vermutung, dass Splits insbesondere von Unternehmen durchgeführt werden, die auf eine positive Entwicklung zurückblicken können. Reverse Splits hingegen werden von Unternehmen durchgeführt, deren Kursentwicklung besonders schlecht war.

Überraschender ist jedoch die Entwicklung nach dem Zeitpunkt des Aktiensplits. Denn im Mittel konnten weder Aktien, die einen Reverse Split durchgeführt haben, durch diese Maßnahme ihre zukünftige Kursentwicklung aufpäppeln, noch konnte sich im Mittel die Outperformance der Unternehmen fortsetzen, welche sich für einen normalen Split entschieden haben. Insgesamt konnten nur 34 % der Aktien, die einen normalen Aktiensplit durchgeführt haben, eine Outperformance gegenüber den Vergleichsaktien im Jahr nach dem Split erzielen. Bei den Reverse Splits liegt dieser Anteil bei ca. 36 %.3

Besonders interessant ist die Beobachtung, dass sogar das Ereignis des Aktiensplits den Höhepunkt der relativen Performance markiert. Zwar können die Aktien im Zeitraum zwischen der Ankündigung des Aktiensplits, welcher üblicherweise zwischen zwei und vier Wochen vor dem Ereignis stattfindet und dem Split selbst, im Mittel noch eine deutliche Outperformance generieren. Doch im Anschluss an das tatsächliche Ereignis beginnt eine Phase relativ systematischer Unterperformance.

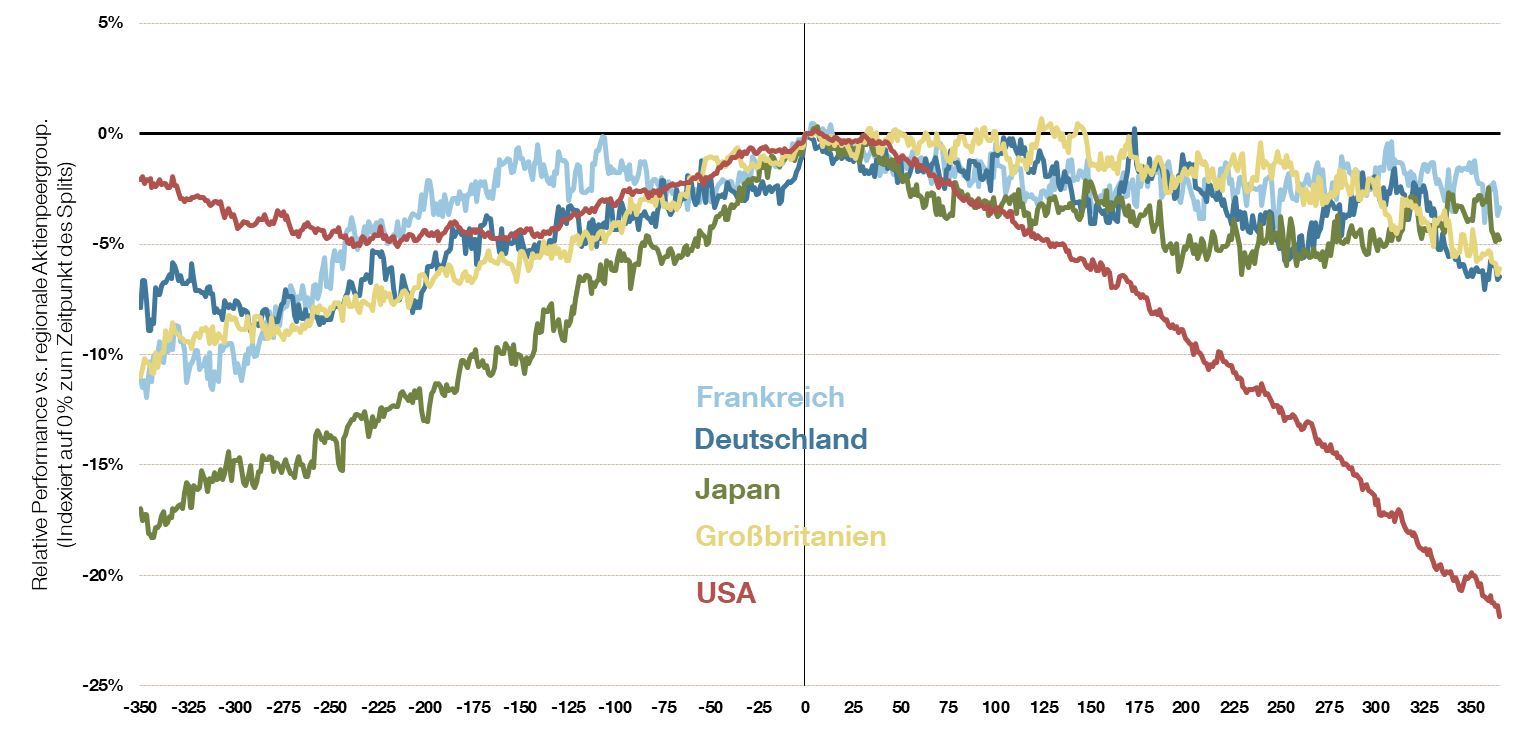

Abbildung 3. Relative Performance gegen regionale Aktienpeergroup im Zeitraum um den Aktiensplit in ausgewählten Ländern. Quelle: Datastream, eigene Berechnungen.

Die Analyse zeigt zudem interessante regionale Unterschiede: Während Unternehmen aus den USA, die einen Aktiensplit durchführen im Zeitraum vor dem Split im Vergleich mit Frankreich, Deutschland, Japan und Großbritannien die geringste Outperformance vorweisen, ist eine systematische Underperformance im Jahr nach dem Split dort am stärksten ausgeprägt. Die anderen Länder bewegen sich im Zeitraum nach dem Aktiensplit auf einem ähnlichen Niveau, im leicht negativen Bereich. Besonders auffällig ist Japan, wo es eine besonders starke Outperformance zu benötigen scheint, bis sich eine Gesellschaft dafür entscheidet, einen Aktiensplit durchzuführen.

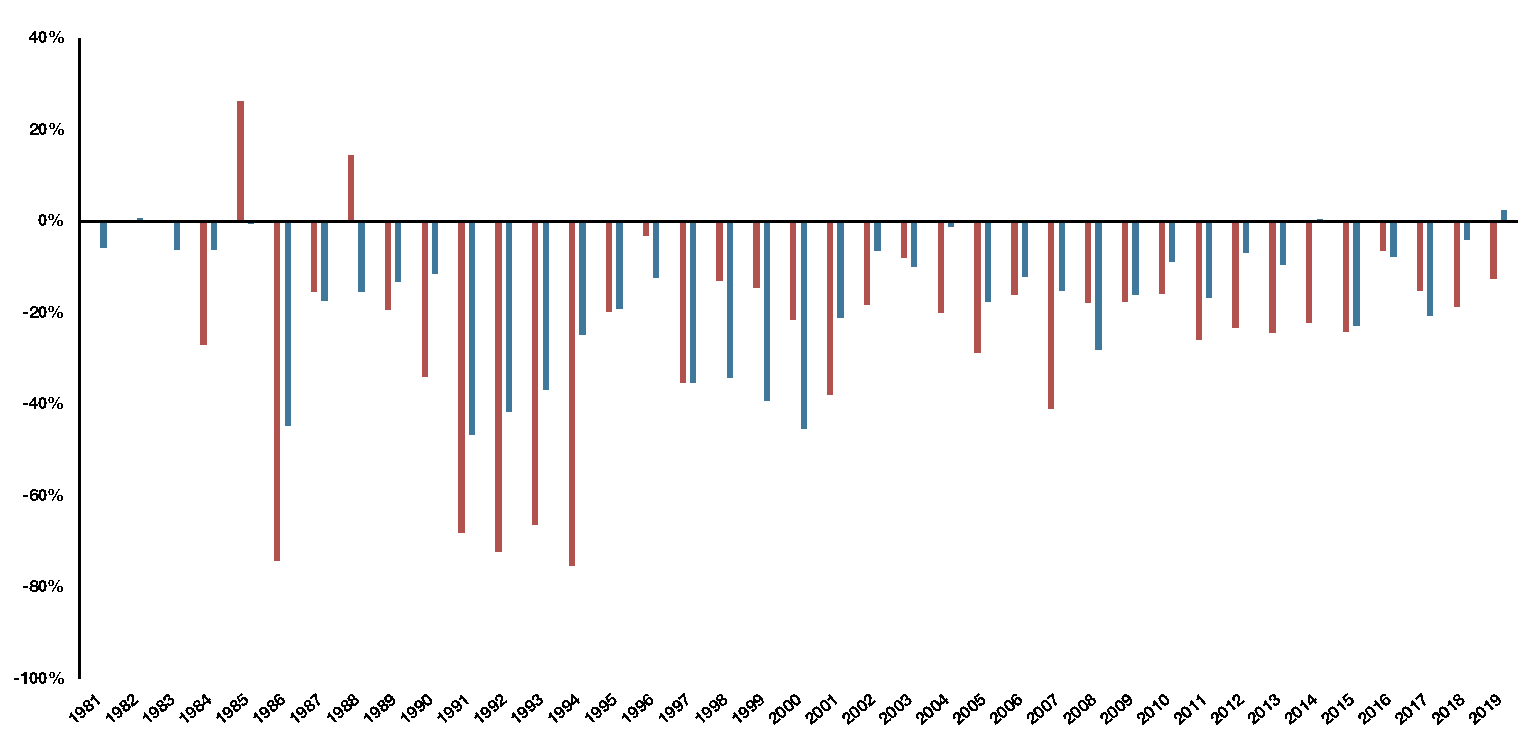

Abbildung 4. Median der relativen Performance gegen regionale Aktienpeergroup über ein Jahr nach einem Aktiensplit. Quelle: Datastream, eigene Berechnungen.

Insgesamt erscheint die zu beobachtende Unterperformance im Zeitraum nach einem Aktiensplit ein stabiler Effekt zu sein: Allein im Jahr 2019 war eine minimale Outperformance im Zeitraum nach den normalen Aktiensplits zu beobachten. Ein gleiches Bild ergibt sich, wenn man hierbei kürzere Performancezeiträume betrachtet.

Genau wie beim abweichenden Jahr 2019 gibt es natürlich aber auch Aktien, deren Kurse sich nach dem Split sehr positiv entwickelt haben. Dazu gehören neben Apple beispielsweise auch SAP, McDonalds oder Microsoft.

Fazit

Im langjährigen Mittel bekräftigt sich die Einschätzung, dass Aktiensplits tendenziell als negatives Ereignis für die zukünftige Entwicklung einer Aktie einzuordnen sind. Zwar ist im Mittel ein positiver Effekt im Zeitraum nach der Ankündigung, bis zum Split-Ereignis selbst zu beobachten, doch anschließend folgt eine systematische Underperformance gegenüber vergleichbaren Aktien, die keinen Split durchgeführt haben. Genauso sollten Investoren vor Aktien nicht auf Besserung hoffen, wenn ein Reverse Split vollzogen wird. Denn in den meisten Fällen konnte eine Unterperformance auch hierdurch nicht beendet werden.

Anleger sollten nicht vergessen, dass bei einem Aktiensplit die fundamentalen Eigenschaften des Unternehmens und der Aktie unberührt bleiben und es sich hierbei auch um eine Marketing-Maßnahme handelt. Investoren sollten sich daher von einem Aktiensplit nicht blenden lassen, sondern ihre Entscheidungen weiterhin von den fundamentalen Eigenschaften einer Aktie und den Wachstumserwartungen an das Unternehmen abhängig machen.

Zum Autor

Maximilian Kunz ist seit 2016 bei HQ Trust im Bereich Portfoliomanagement tätig und dort unter anderem für die Portfoliokonstruktion und die hausinterne Analyse von liquiden Anlageprodukten verantwortlich. Er arbeitet im Bereich der Strategischen Asset Allokation und verfügt über umfangreiche Erfahrung in quantitativer Analyse und der Entwicklung quantitativer Modelle. Maximilian Kunz absolvierte ein Studium der Wirtschaftsmathematik (M. Sc.) an der Universität Mannheim mit Schwerpunkt Finanzmathematik.

Zu HQ Trust

HQ Trust ist das Multi Family Office der Familie Harald Quandt. Wir kümmern uns um das Vermögen von Privatpersonen, Familien, Stiftungen und institutionellen Anlegern. Unser Team bietet Dienstleistungen in den Bereichen Family Office, Private Vermögensverwaltung, Alternative Investments und Beratungsdienstleistungen für institutionelle Anleger.

Fußnoten

1 Unser Universum umfasst alle Aktien, die seit 1998 zu irgendeinem Zeitpunkt im MSCI AC World enthalten waren. Bei der Analyse ausgeschlossen wurden Aktien, welche zum Zeitpunkt des Splits unter einem Kurs von 2 US-Dollar notierten.

2 Durch dieses Vorgehen weist der Vergleichsmarkt einen Small-Cap-Bias auf. Das bedeutet, dass Aktien mit kleinerer Marktkapitalisierung einen stärkeren Effekt auf die Entwicklung des Marktes haben als in einer üblichen Benchmark, die marktkapitalisierungsgewichtet ist. Historisch kann man eine systematische Outperformance von Small Caps feststellen, was zu Folge hat, dass die Performance der betrachteten Vergleichsgruppe in unserer Analyse tendenziell stärker ausfällt als bei einem Vergleich mit einer Benchmark, die marktkapitalisierungsgewichtet ist.

3 Testet man die Verteilungen der Ergebnisse mittels eines Binomialtests, ob es sich bei den Beobachtungen um zufällige Ereignisse handelt, so sind beide Ergebnisse zu einem Niveau von 1 % signifikant.

Das könnte Sie auch interessieren:

- Kommt nach Corona doch die Inflation? von Dr. Michael Heise, Chefökonom HQ Trust

- Der Aktienmarkt ist nicht normal (verteilt) von Sven Lehmann, Fondsmanager HQ Trust

- Wie sich Aktienrückkäufe auf die Performance auswirken von Maximilian Kunz, Senior Analyst HQ Trust

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.